Уведомление налоговой инспекции

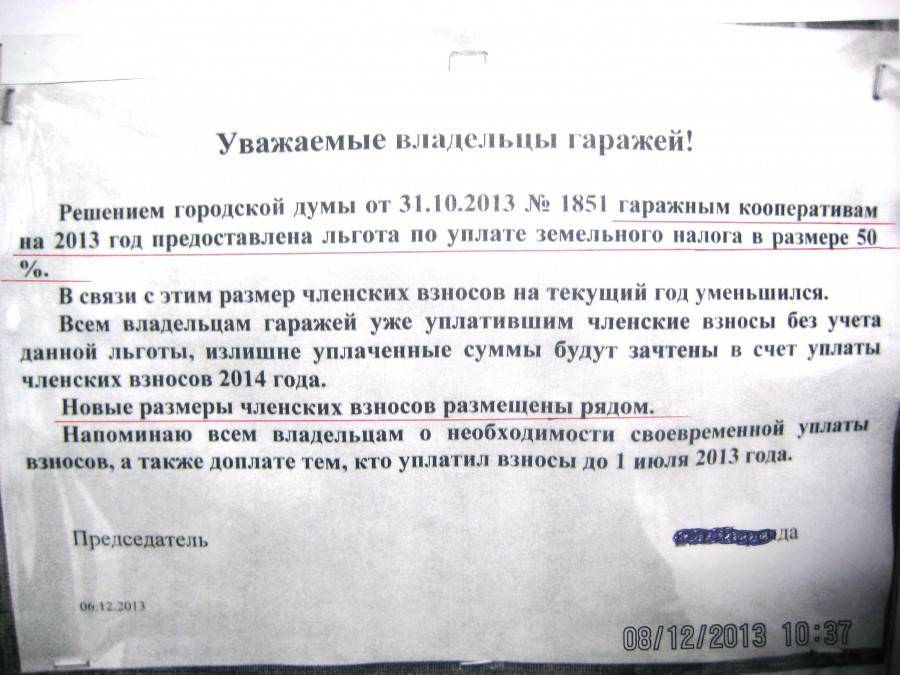

Уведомление налоговой службы – обязанность всех налогоплательщиков, являющихся собственниками земельных участков с постройками. Это необходимо сделать до 31 декабря отчетного года. Необходимо учесть, что налоговая может самостоятельно начислить налог, так как между Росреестром и ФНС РФ осуществляется информационный обмен. Но в этом случае устанавливается повышенная ставка 0,5 %.

Согласно ст. 401 Налогового кодекса РФ, стандартная ставка составляет от 0,1 до 0,3 % от кадастровой стоимости объекта имущества. Конкретная ставка устанавливается на местном уровне и может отличаться в зависимости от региона и района. Более чем на 80 % территории страны действует ставка 0,3 %. Таким образом, если не сообщить своевременно об имеющихся постройках, налог будет почти в 2 раза выше стандартного.

У собственника всегда остается возможность подать уведомление. В этом случае налоговый инспектор внесет поправки и сделает перерасчет.

Как и кому отдавать деньги?

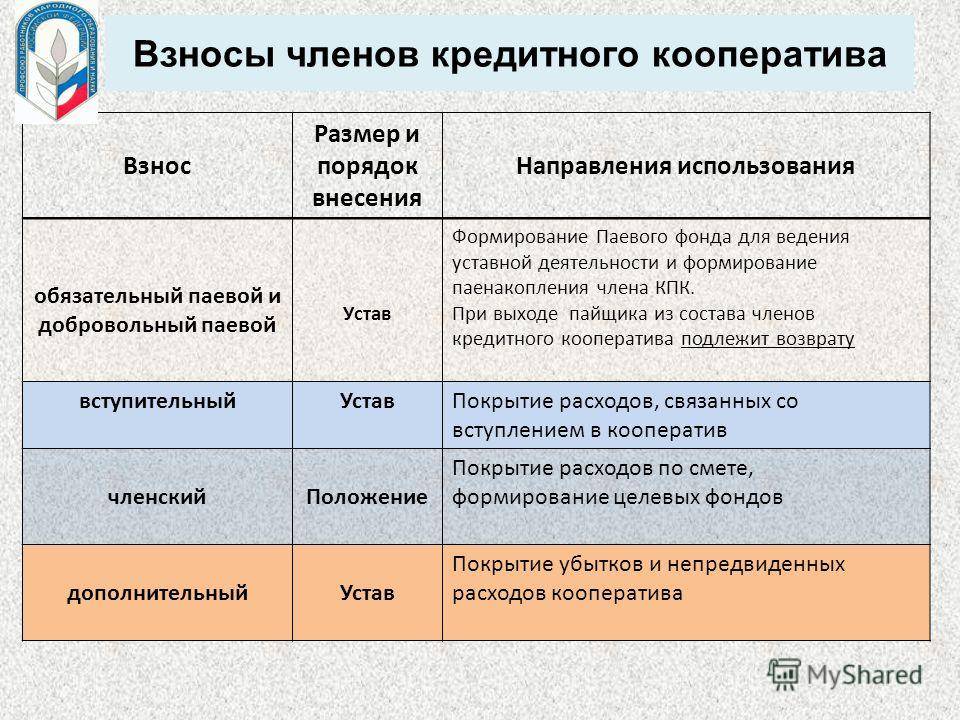

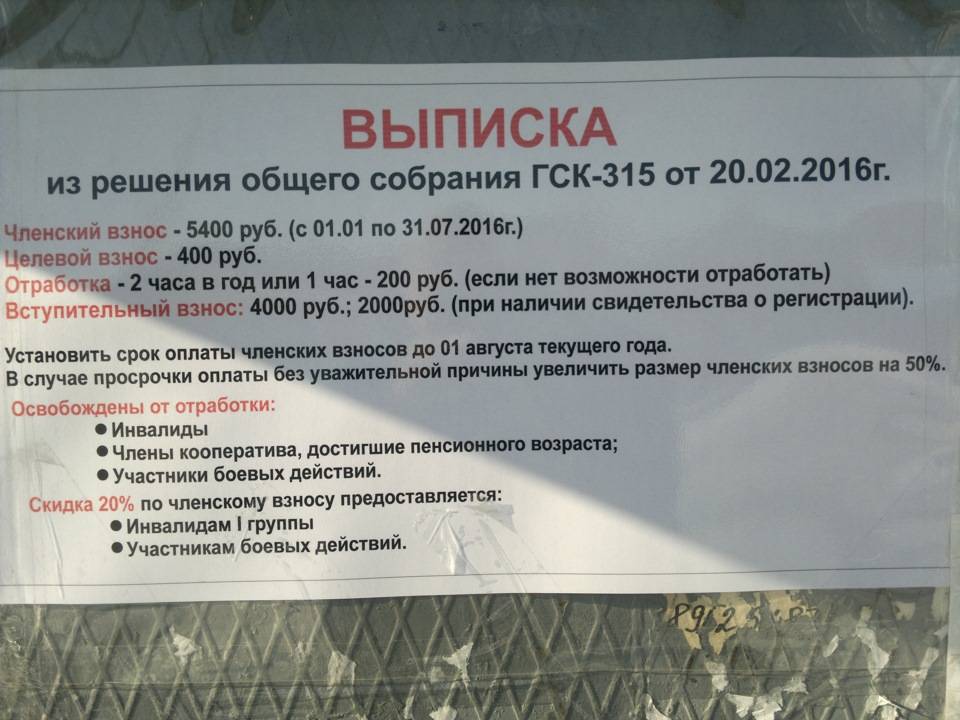

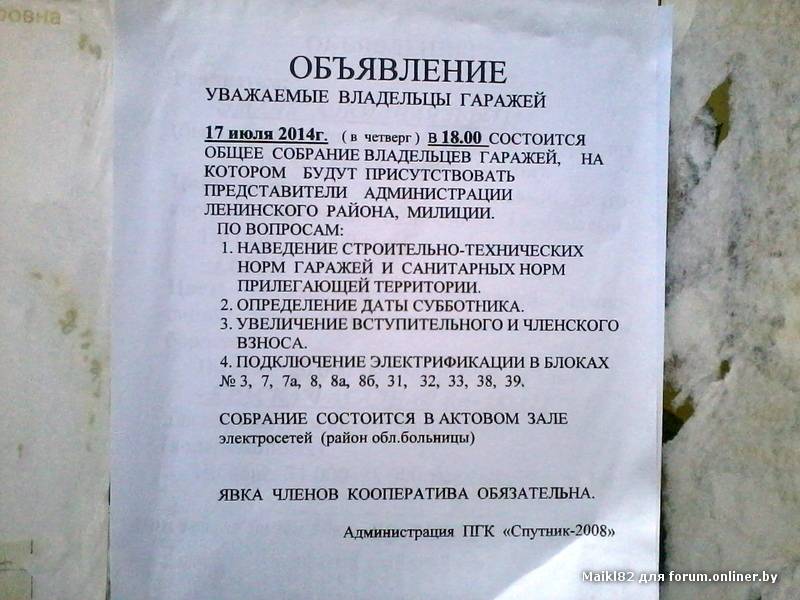

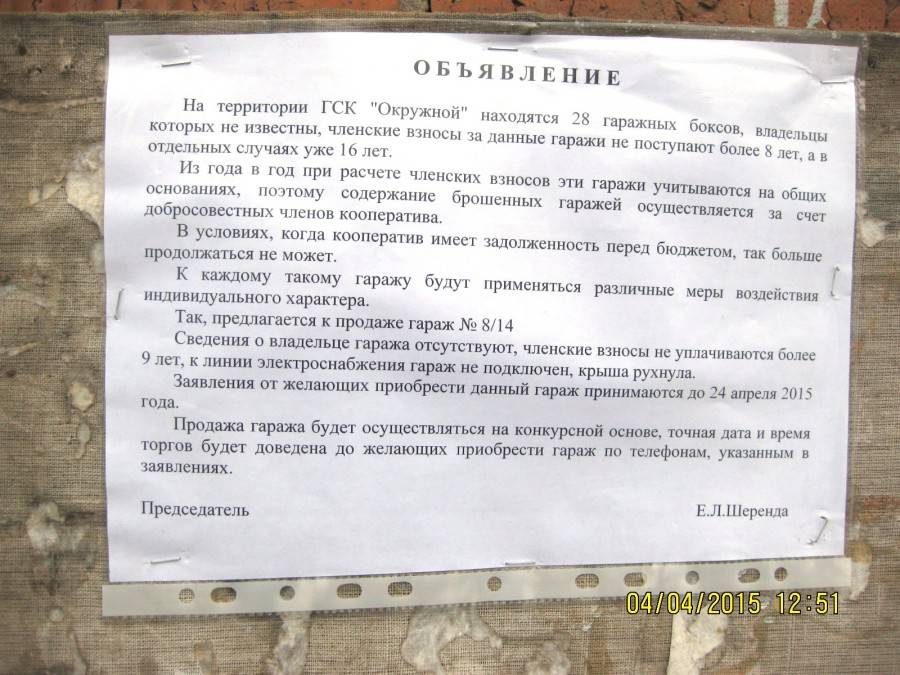

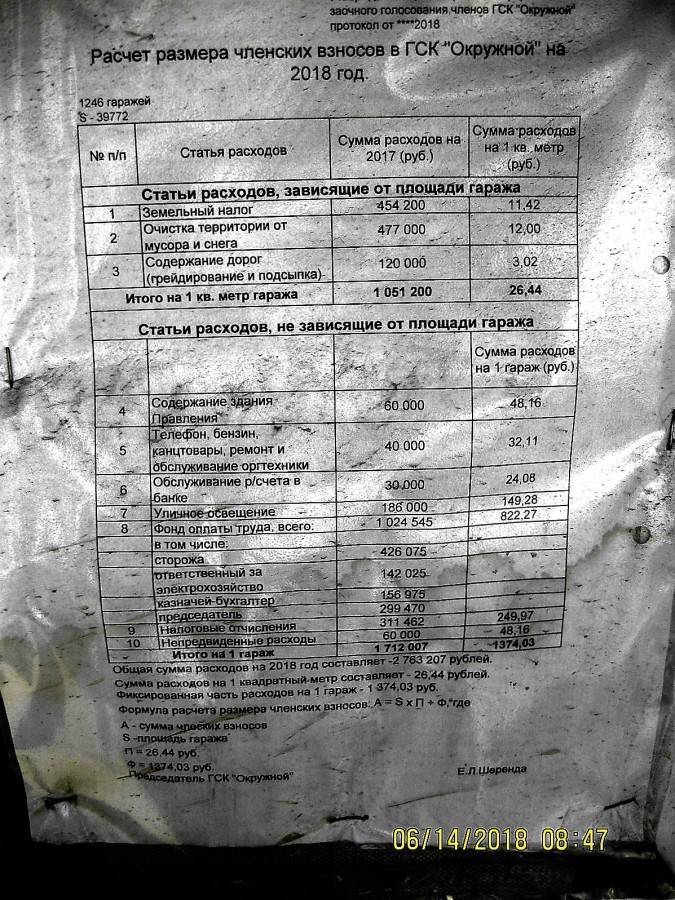

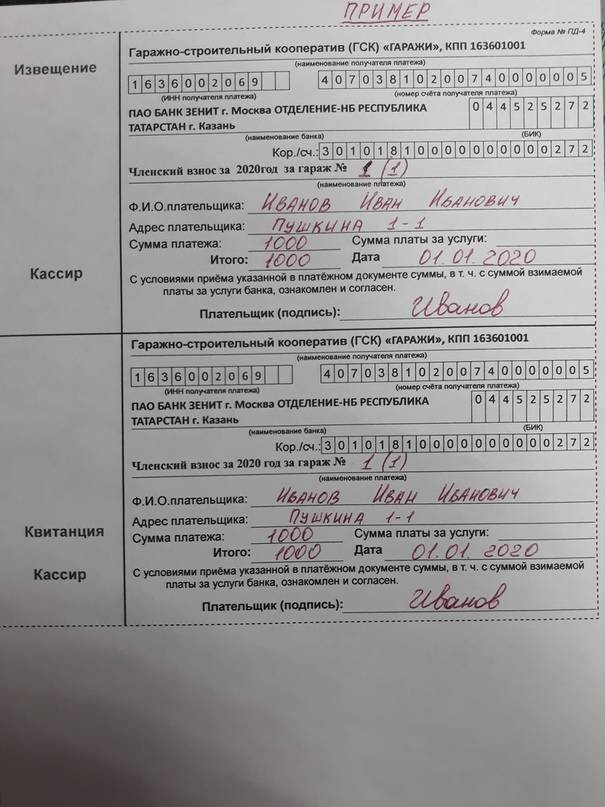

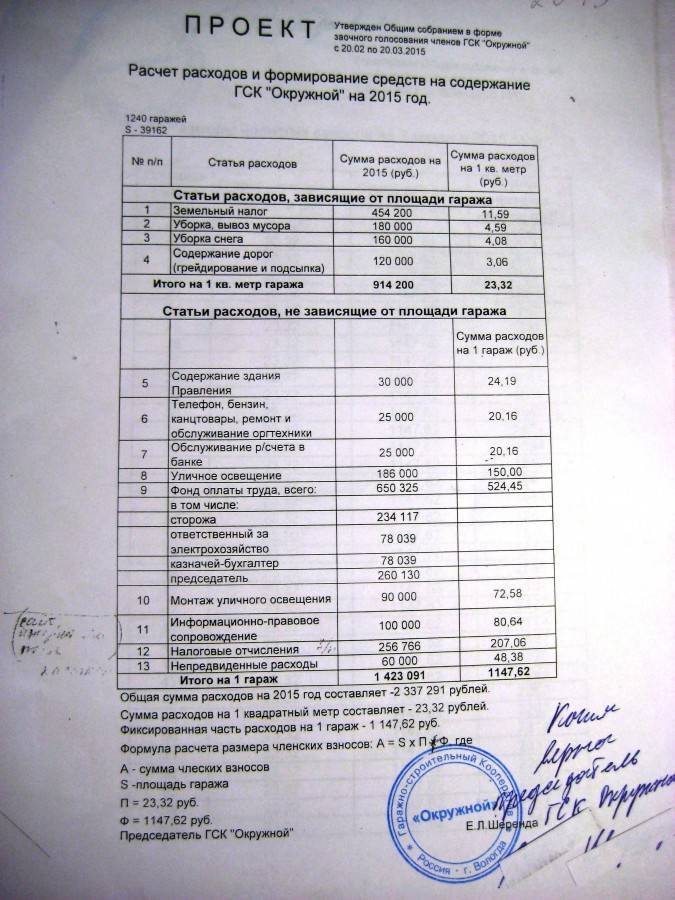

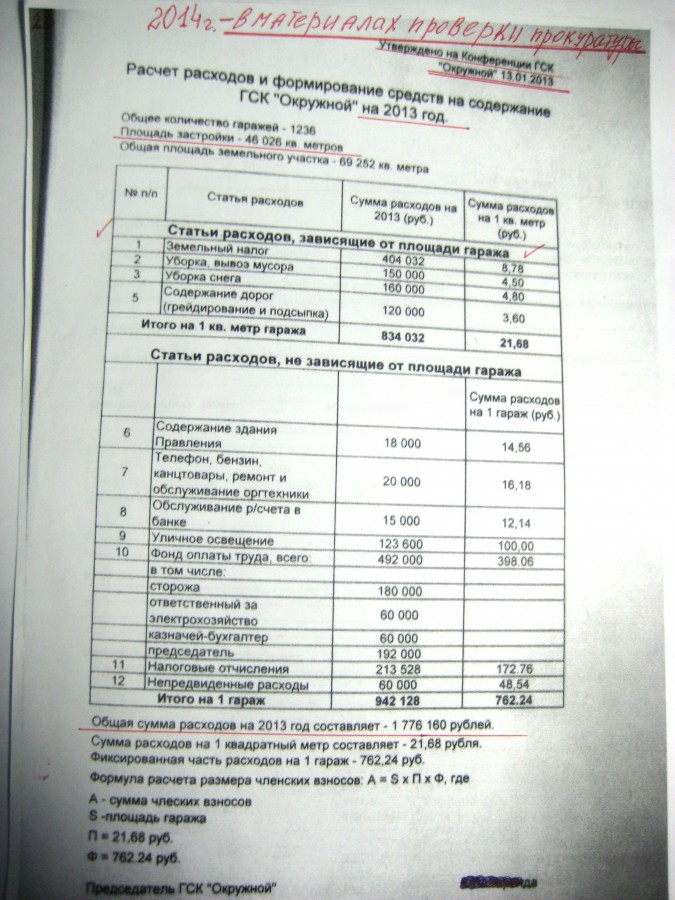

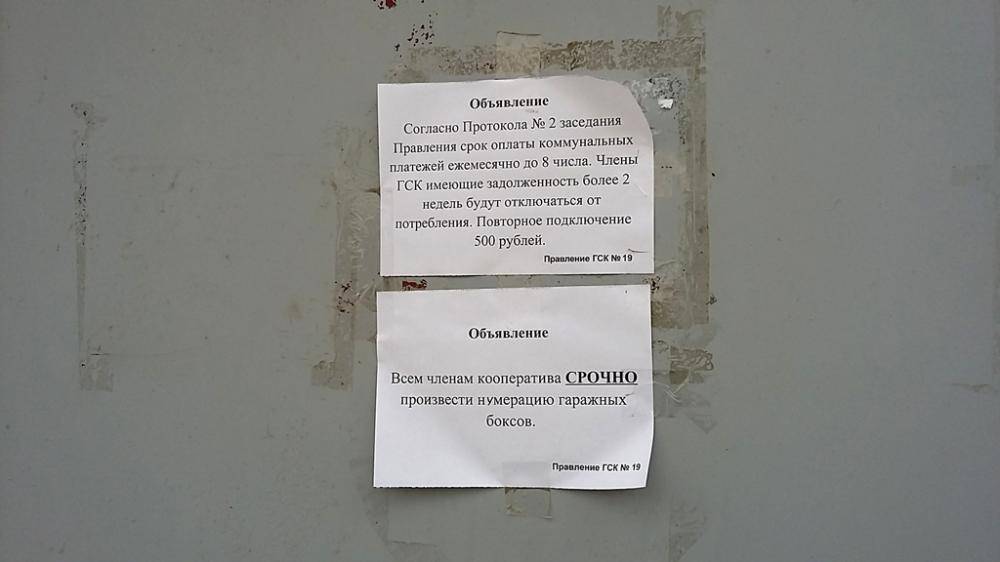

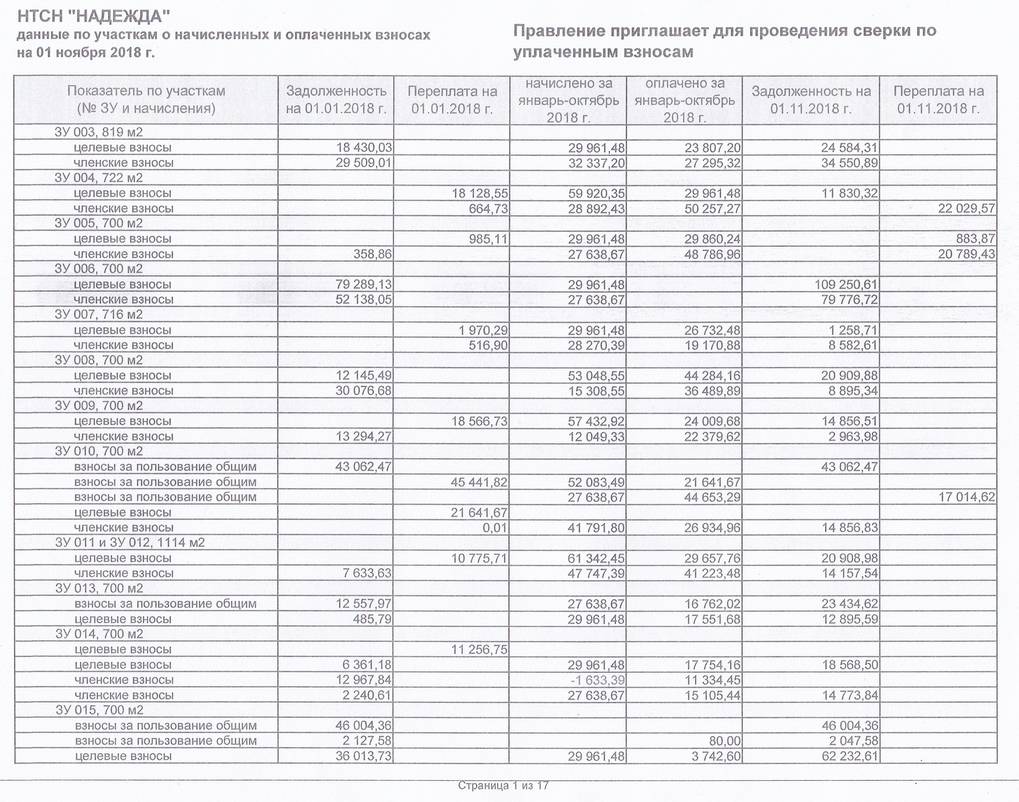

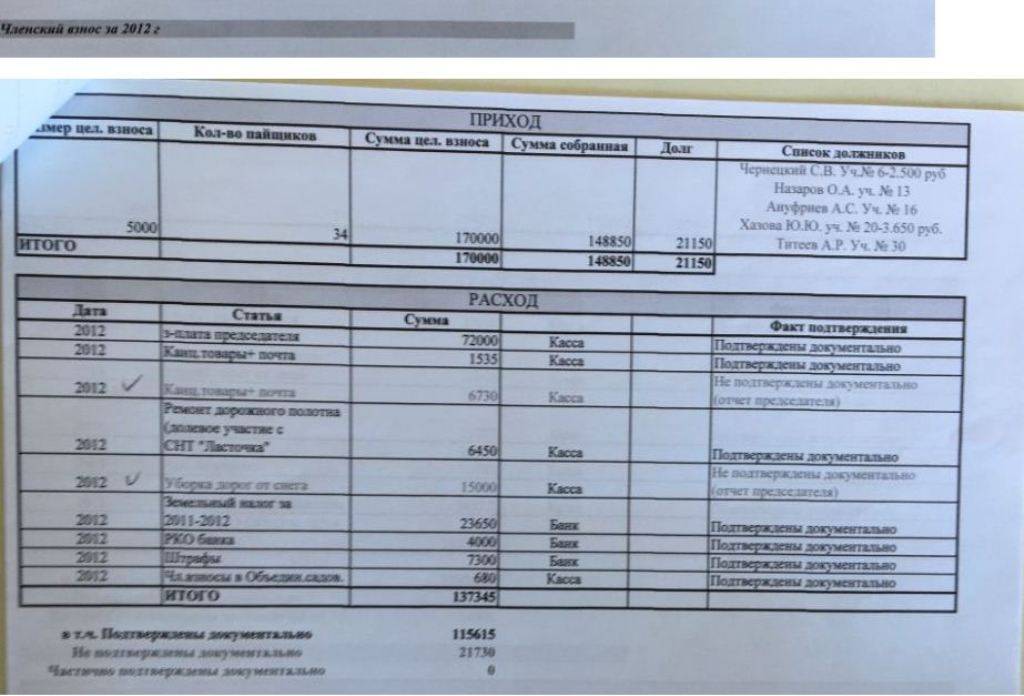

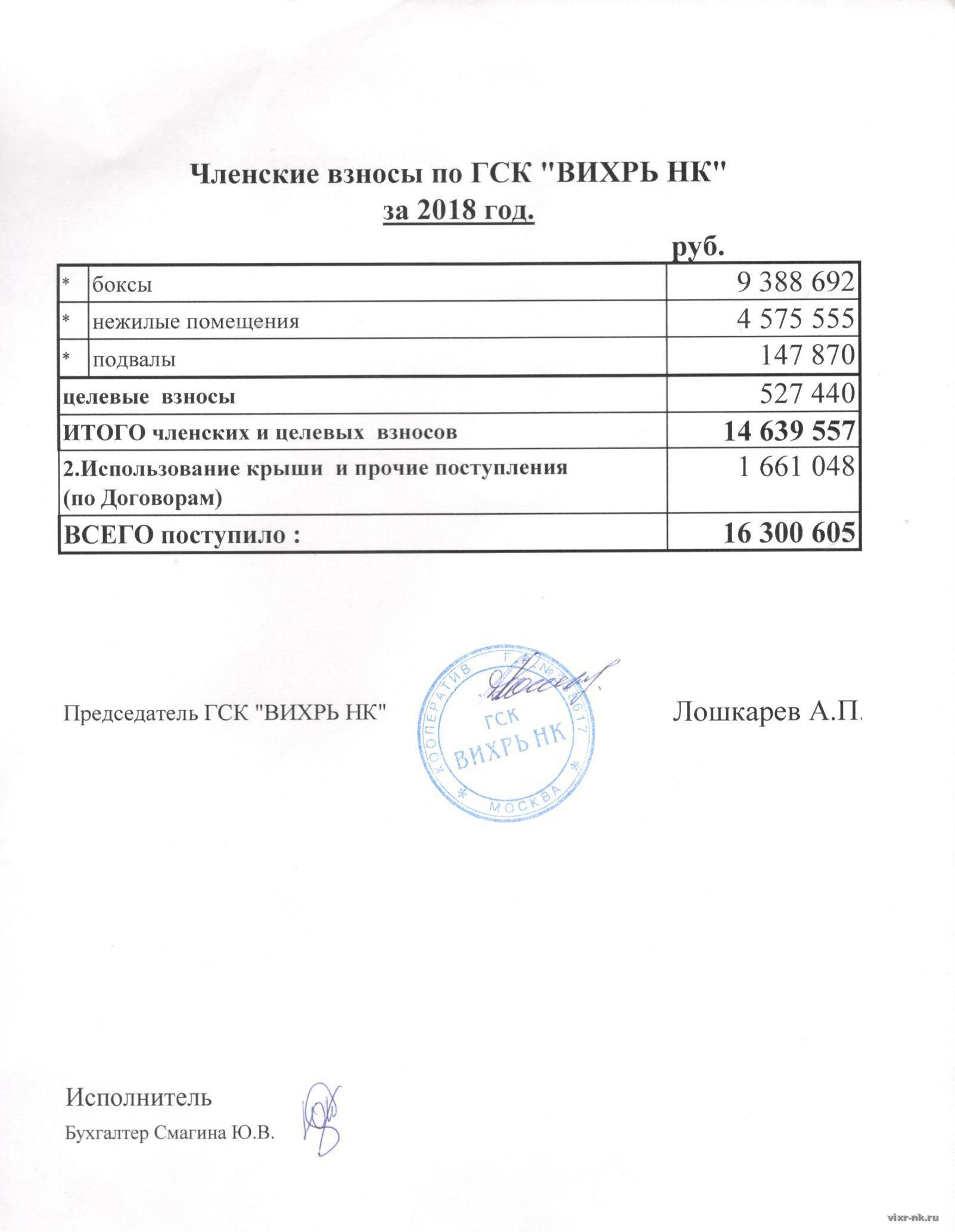

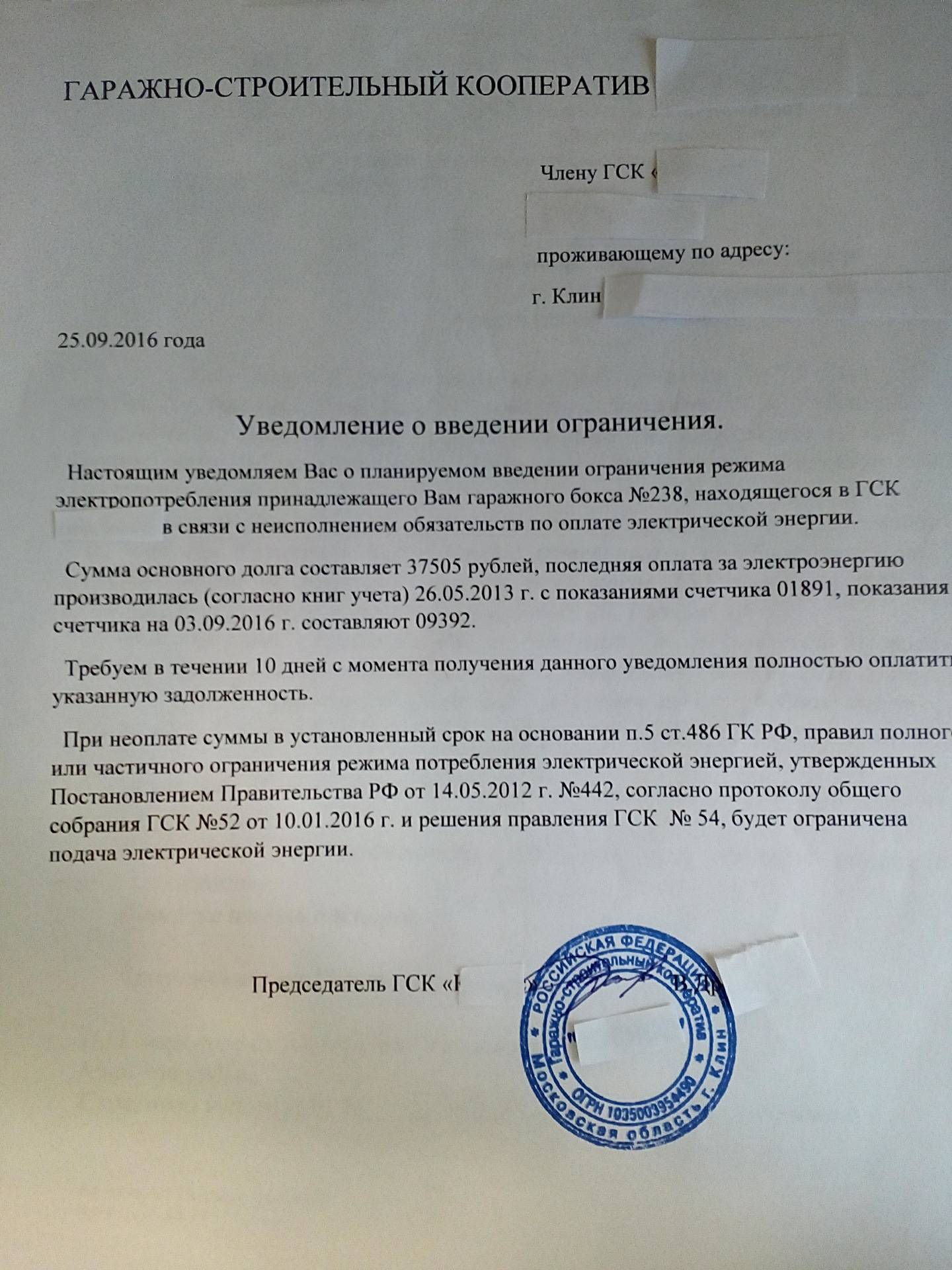

В гаражном кооперативе членские взносы играют важную роль в поддержании и развитии инфраструктуры кооператива. Взносы включают в себя оплату за пользование общими ресурсами и услугами, такими как электричество, водоснабжение, уборка территории и другие административные расходы.

Каждый собственник гаража обязан вносить свои членские взносы в гск. Взносы могут быть фиксированной суммой или рассчитываться в зависимости от площади гаража или числа членов семьи. Компетентные органы кооператива устанавливают порядок и размеры взносов.

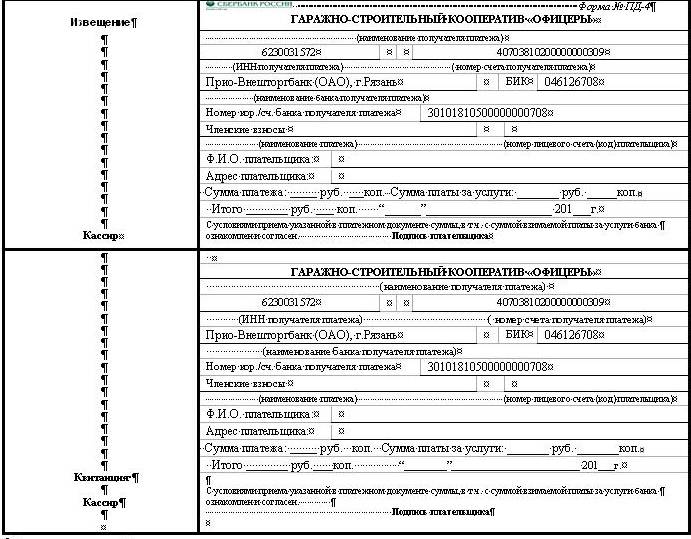

Кому отдавать деньги? Обычно в гск существует касса или отделение, где можно сдать деньги за членские взносы. Кроме того, часто предусмотрены банковские счета и электронные платежные системы для удобства членов кооператива.

Необходимо своевременно и регулярно платить членские взносы, так как это важное условие участия в жизни кооператива и поддержания его работы. Без взносов кооператив не сможет обеспечить своим членам всех необходимых услуг и решить актуальные вопросы

Комментарии 74

В каждом уставе гск или гк (у кого как называется) все прописано. И существуют несколько видов платежей: это вступительный взнос- платится один раз, при оформлении членства и выдачи членской книжки. Членский взнос (ежегодный) который идет на обязательные платежи гск (это уличное освещение, уборка территории от снега и мусора, опилка деревьев, окоска травы и растительности, вывоз мусора, ремонт и содержание эл.линий, зарплату председателя, казначея и электрика, ну и других работников если таковые имеются. Короче на обеспечение жизни деятельности гск и благоустройства. Ну и целевые взносы- эти платежи как правила идут на конкретные цели (установка заборов, кап ремонт дорожного покрытия и др)

у меня тоже ГСК но мы платим только за свет, раз в год отдаю по счетчику +50 руб с верху на ход ноги старшему, а все остальное сам делаю с соседом по гаражу, и дорогу отсыпали и все остальное, а кормить эту свору хитропопых, как то не охото

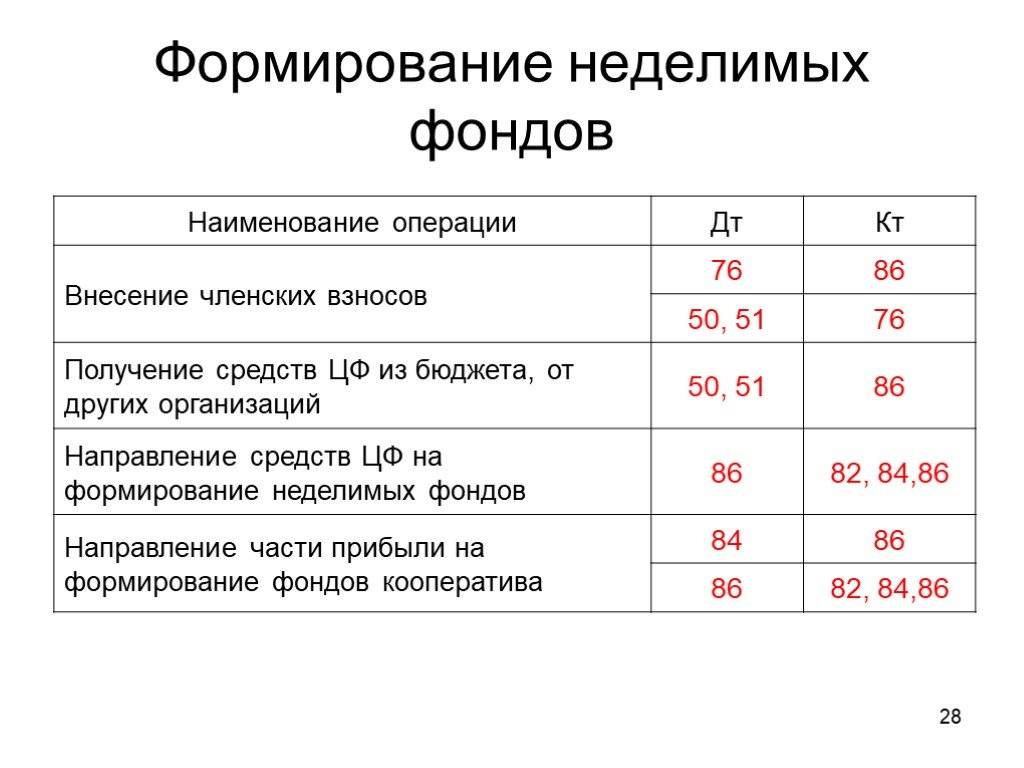

Суть членских взносов в любых товариществах собственников недвижимости одинакова. Это – один из способов формирования имущества некоммерческой организации, к которой относятся все ТСН (п. 1 статьи 26 закона 7-ФЗ — ССЫЛКА ). В том числе гаражные кооперативы и автостоянки.

Дома и постройки меньше 50 кв. м не облагаются налогом!

В этой статье команда ГСС, вместе с штатным земельным юристом разъясняет положение ФНС РФ о налоговой льготе, применяемой к постройкам чья площадь менее 50 м.кв.

Сначала разберемся, речь пойдет о строениях, находящихся на землях для ведения личного подобного хозяйства или огородничества. А также на землях ИЖС.

Капитальные и хозяйственные строения, например, баня, которые зарегистрированы в ЕГРН, являются жилыми или подсобными помещениями облагаются налогом в случае если их площадь более 50 кв.м, либо это второе зарегистрированное, как жилое строение на участке. Например, у Вас на участке построена баня менее 50 метров и еще летняя кухня. За кухню, уже придется отдать дань в ФНС в размере не более 0,1 % от величины кадастровой стоимости объекта недвижимости.

Капитальные и хозяйственные строения, например, баня, которые зарегистрированы в ЕГРН, являются жилыми или подсобными помещениями облагаются налогом в случае если их площадь более 50 кв.м, либо это второе зарегистрированное, как жилое строение на участке. Например, у Вас на участке построена баня менее 50 метров и еще летняя кухня. За кухню, уже придется отдать дань в ФНС в размере не более 0,1 % от величины кадастровой стоимости объекта недвижимости.

К сооружениям меньше указанного метража, модульным зданиям, либо постройкам, не плотно прилегающим к земле и не являющимися недвижимым имуществом – налогообложение не применяется.

Вы можете законно размещать на своем участке, в пределах населенных пунктов, мини дома, модульные дома, бани и не платить на них налог.

Правила начисления платежа

Исходя из новых положений законодательства, вносить государственный платеж нужно только за постройки, зарегистрированные в Едином Государственном Реестре. Какие объекты регистрировать, а какие нет, определяет только сам владелец участка. Местная администрация и налоговая инспекция не может принудить гражданина к этой процедуре. Ведь согласно законодательству, фиксирование сооружений в кадастровой документации носит заявительный характер. Чтобы зарегистрировать нежилое помещение, собственнику нужно обратиться к кадастровому специалисту. Подготовленный план здания можно зарегистрировать в многофункциональном центре, оплатить госпошлину, а затем получить правоустанавливающие документы на постройку.

Чтобы в ходе проверки у собственника надела не возникло неприятностей с местными властями или налоговой, кроме жилого дома лучше зарегистрировать:

- теплицу, баню, сауну или иное помещение, если оно построено в коммерческих целях;

- габаритное нежилое сооружение, если оно возведено на фундаменте;

- крупную постройку, возведенную на участке, предоставленном под индивидуальное строительство, при условии, что на наделе нет иного жилого дома.

На участках для индивидуального строительства должна располагаться хотя бы одна жилая постройка. В ином случае государство имеет право наложить на собственника штраф или изъять землю из пользования. Владелец надела, предоставленного государством под огородничество, обязательно должен зарегистрировать крупные сооружения в течение 2019 года. Иначе капитальные постройки могут просто снести.

Размер налога рассчитывается компетентными экспертами автоматически. Итоговая сумма будет зависеть от общей площади зарегистрированных построек и кадастровой оценки земли. Стандартная ставка налога на имущество физических лиц в большинстве регионов составляет 0, 3% от кадастровой цены на объект. Все зарегистрированные постройки обязательно должны находиться в собственности физического лица.

В конце года владелец недвижимости получит уведомление от налоговой инспекции. В нем будет указана сумма, подлежащая выплате. Перечислить денежные средства государству необходимо до 31 декабря. В ином случае гражданин будет вынужден оплачивать не только налог, но и пени.

Как определяется размер придомовой территории многоквартирного дома

Чтобы избежать этого, жильцы должны выделить эту территорию. Заказать такую процедуру можно в кадастровых компаниях или управдоме. Для этого потребуется провести собрание жильцов, на котором будет принято соответствующее решение. После готовятся протокол собрания, на основе которого с управляющей компанией будет заключён договор об обслуживании (нужно больше 50% голосов). Её специалисты могут заняться проведением процедуры межевания объекта.

Его квадратура, границы и иные характеристики должны быть отражены в правоустанавливающей документации. Основываясь на данный параметрах, управляющая компания, предоставляющая ЖКУ в конкретном доме, рассчитывает расходы на коммунальные услуги – проведение электроэнергии, вывоз мусора и поддержание чистоты в целом и пр.

Определение налога на строение

Ключевые элементы определения налога на строение

Для определения налога на строение учитываются следующие основные элементы:

- Тип и назначение строения;

- Площадь строения;

- Материалы, из которых строение построено;

- Технические характеристики строения;

- Месторасположение строения.

Основные методы расчета налога на строение

Существуют разные методы расчета налога на строение, в зависимости от региона и законодательства:

- Фиксированный платеж — налоговая ставка устанавливается фиксированным платежом вне зависимости от площади и стоимости строения;

- Прогрессивная шкала — налоговая ставка зависит от стоимости и площади строения;

- Пропорциональная ставка — налоговая ставка определяется определенным процентом от стоимости или площади строения.

Сроки и процедура уплаты налога на строение

Нарушение сроков и неуплата налога на строение может повлечь за собой финансовые штрафы и последующие судебные разбирательства.

Определение налога на строение основывается на типе, площади, материалах, технических характеристиках и расположении строения. Расчеты налога могут осуществляться разными методами, включая фиксированный платеж, прогрессивную шкалу и пропорциональную ставку

Важно соблюдать сроки уплаты налога и соблюдать законодательство, чтобы избежать негативных последствий

Налогообложение хозяйственных построек

В целях налога на имущество физических лиц хозяйственными постройками признаются находящиеся в собственности граждан хозяйственные, бытовые, подсобные капитальные строения, вспомогательные сооружения, в том числе летние кухни, бани и иные аналогичные объекты недвижимости, сведения о которых были представлены в налоговые органы органами Росреестра из ЕГРН. Налогообложению также подлежат хозяйственные постройки, сведения о которых были представлены в налоговые органы из БТИ (п. 1 ст. 130 ГК РФ; ст. 400, пп. 6 п. 1 ст. 401 НК РФ; Письмо ФНС России от 23.04.2019 N БС-4-21/7747@).

Жилые помещения и гаражи к хозяйственным постройкам не относятся (Информация ФНС России).

Хозпостройки, не являющиеся недвижимостью, не регистрируются в ЕГРН и не облагаются налогом на имущество физлиц. К таким хозяйственным постройкам относятся не имеющие капитального фундамента теплицы, хозблоки, бытовки, навесы, некапитальные временные строения и т.п. (Информация ФНС России).

Хозяйственные постройки являются самостоятельным объектом налогообложения (пп. 6 п. 1 ст. 401 НК РФ).

Обязанность по уплате налога на имущество физлиц возникает с момента госрегистрации права собственности гражданина на хозпостройку или со дня открытия наследства, в которое она включена (п. п. 2, 7 ст. 408 НК РФ).

Налоговая база определяется как кадастровая стоимость имущества, внесенная в ЕГРН и подлежащая применению с 1 января года, являющегося налоговым периодом (п. 1 ст. 403 НК РФ).

При исчислении налога в отношении хозяйственной постройки необходимо учитывать следующие особенности.

Какая коммерческая недвижимость облагается налогом

В список облагаемых входят следующие виды недвижимости:

- объекты бизнеса на счёте 01 «Основные средства»;

- арендованные или полученные в лизинг по счёту 03 «Доходные вложения в материальные ценности»;

- включённые в местный кадастровый перечень;

- вверенные в доверительное управление;

- приобретённые в качестве концессионера;

- вложенные по договору товарищества.

Налогом не облагаются:

- арендованная недвижимость на счёте 001 «Арендованные основные средства»;

- недостроенные объекты, не включённые в ЕГРН;

- лесной фонд, водоёмы, недра, участки земли и аналогичные объекты;

- движимое имущество, в том числе линии связи и электропередач, транспорт, дороги, производственные площадки, трансформаторные подстанции;

- объекты историко-культурного наследия федерального уровня;

- суда, включённые в международный реестр.

Старый налог — новые проблемы

На самом деле налог на хозяйственные постройки 2018-2023 года, о котором заговорили только сейчас, был введен еще в 2016 году Федеральным законом от 30 ноября 2016 г. № 401-ФЗ. Он внес поправки в пункт 2 статьи 401 НК РФ в соответствии с которой все нежилые строения, расположенные на садовых или дачных участках граждан, стали полноценными объектами обложения налогом на имущество. Таким образом, и был введен налог на бани сараи и теплицы. Налоговики сразу предупредили всех налогоплательщиков о том, что они должны сообщить органам ФНС о том, что они владеют хозпостройками, для того, чтобы на них был начислен налог. Но большинство граждан это сообщение не заметили или просто проигнорировали, хотя в силу поправок налог надлежало начать взимать еще за период 2015 года.

Как известно, ФНС имеет право доначислять налог только за три года. В период с конца 2018 и на начало, как раз истекает три года от налогового периода 2015 года. Государство не хочет терять денег, поэтому гражданам решили громко напомнить о забытой обязанности заплатить налог на бани, сараи и теплицы в деревне и на даче. Через СМИ Минфин донес до всех плательщиков информцию о том, что если они не сообщат о своем имуществе добровольно, налоговики все равно его обнаружат и посчитают налог по повышенной ставке, как это позволяет Налоговый кодекс.

Имущество и земля

Предложений, возражений против по вопросу вопросу внесения изменений в Правила землепользования и застройки на территории города Сургута в части изменения границ территориальной зоны Ж.3.-4А в результате исключения территориальной зоны ИТ.5.-4 по ул. Кукуевицкого (квартал 3), для размещения объекта строительства

Заключение о результатах публичных слушаний по вопросу внесения изменений в Правила землепользования и застройки на территории города Сургута в части изменения границ территориальной зоны Ж.3.-4А в результате исключения территориальной зоны ИТ.5.-4 по ул. Кукуевицкого (квартал 3), для размещения объекта строительства

Объекты налогообложения СНТ

Создав объединение, нужно сходить в налоговую службу, чтобы пройти регистрацию. Теперь СНТ становится налогоплательщиком.

Для товарищества:

территории, занятые дорогами, коммунальными и общественными объектами, местами для игр детей и занятиями спортом;

земли, купленные денежными средствами специального фонда;

объекты недвижимости в ведении товарищества;

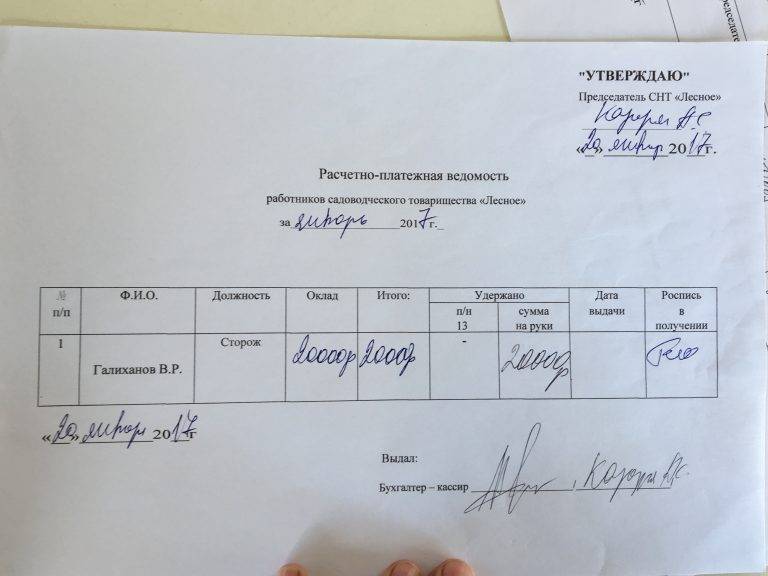

заработная плата председателя и сотрудников организации;

объекты основных средств (при продаже/покупке).

Для владельцев участков:

земли всеобщего использования в личной долевой собственности (с 1 января 2019 года действует Закон «О ведении гражданами садоводства и огородничества» от 29.07.2017 No 217-ФЗ);

земельные уделы, данные о которых есть в ЕГРН;

постройки на территории участка.

Налог с продажи гаража в 2021 году: все о процедуре налогообложения

Законопослушность и порядочность граждан страны являются основными предпосылками к ее развитию и процветанию. От налогов зависит уровень жизни каждого из нас. Но не все граждане соблюдают законы. Многие пытаются обойти процесс погашения налогов. Эти действия противоправны и влекут за собой административную или уголовную ответственность.

- Первая налоговая ставка предназначена для резидентов Российской Федерации. Что означает данный статус? Получить подобный статус можно каждому: человеку, который родился в России и живет в ней на протяжении долгих лет, или приезжему из другой страны. Но лицо должно соответствовать некоторым требованиям. Во-первых, оно должно на протяжении половины календарного года находиться и проживать в России. Во-вторых, оно не должно нарушать законы, принятые на территории государства, уважать его суверенитет.

- Вторая налоговая ставка предназначена для нерезидентов Российской Федерации. К ним можно отнести иностранцев, которые проживают на территории страны малое количество времени, или граждан, проживающих в других странах.

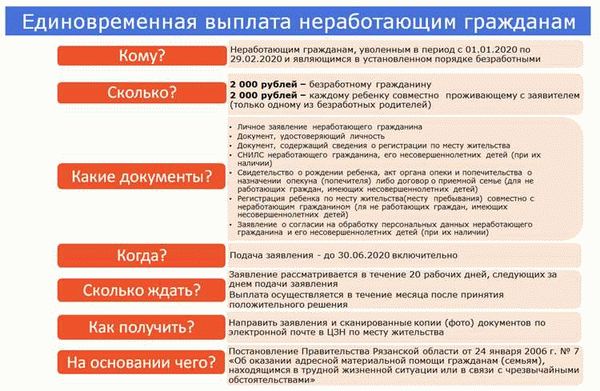

Льготы гражданам

В ст. 407 НК РФ перечислена категория граждан, которым предоставляется льгота по оплате налогов на хозяйственные и иные постройки. Напослаблениезаконодательствамогутрассчитывать:

- орденоносцы, Герои РФ и Советского Союза;

- лица, имеющие подтвержденную инвалидность 1 и 2 группы;

- ветераны ВОВ и иных боевых действий;

- граждане, пострадавшие от техногенных катастроф;

- военнослужащие, пребывающие на пенсии;

- ликвидаторы техногенных катастроф;

- вдовы военнослужащих;

- пенсионеры;

- афганцы.

Для всех остальных граждан действует еще одно важное правило. За постройку, площадью менее 50 кв

м платить не надо. Льгота распространяется только на одно сооружение, поэтому за остальные крупные капитальные объекты все равно придется платить.

Структура и размер налога

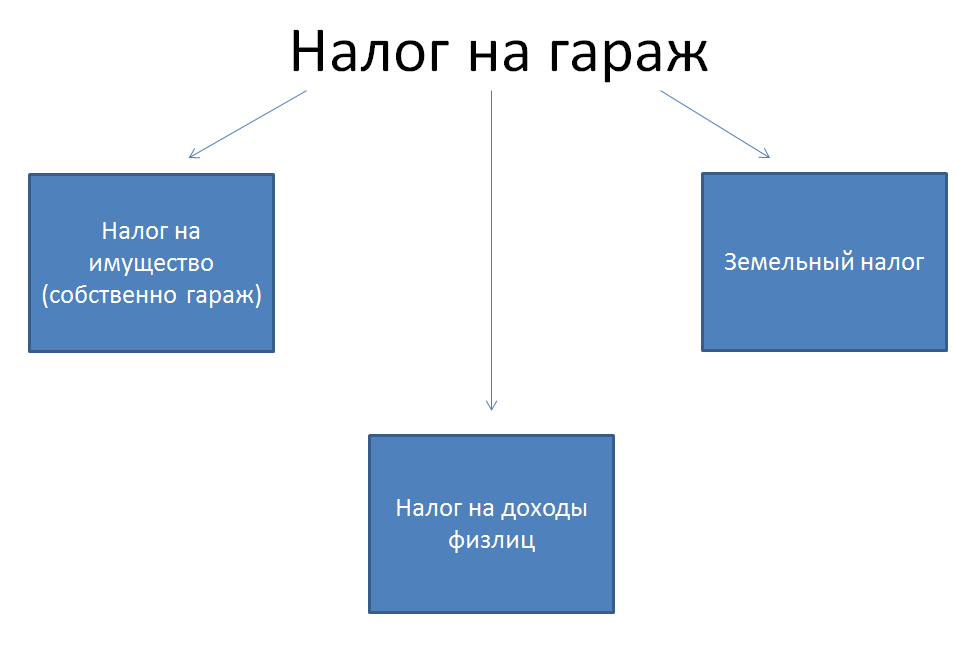

С точки зрения официальной классификации налог на гараж как таковой не существует – он относится к категории «налог на имущество физлиц» (квартиры, дома, хозпостройки, дачи, но не земельные участки). Поэтому с точки зрения законодательства этот платеж разделяется на 2 категории:

- Собственно налог за владение гаражом.

- Налог за владение (или пользование) земельным участком, находящимся под ним – это уже земельный налог.

В отдельных случаях к этим платежам добавится еще и налог на доходы физлиц – например, собственник решил сдать свой гараж в аренду за определенную ежемесячную плату. Поэтому в общем виде структура этого взноса будет выглядеть так.

На гараж

Размер платежа до недавнего времени определялся исходя из инвентаризационной стоимости постройки. Это значение можно узнать в техническом паспорте, а в случае его отсутствия необходимо заказать процедуру оценки в местном отделении БТИ. Определение суммы осуществляется государственными оценщиками, поэтому в большинстве случаев цена оказывается существенно ниже рыночной.

Однако в настоящий момент имущество оценивается по кадастровой цене, которая максимально соответствует реальной (рыночной). Несмотря на то, что в некоторых регионах до сих пор используют инвентаризационную стоимость, с 2020 года произойдет окончательный переход на кадастровую по всей России. Налог на гараж платится ежегодно и определяется в процентах от суммы (см таблицу).

| стоимость гаража, в рублях | размер налога, в % |

| до 300 000 | до 0,1 |

| 300 001-500 000 | 0,1-0,3 |

| 500 001 и более | 0,3-2,0 |

На землю

Размер этого взноса зависит сразу от нескольких факторов:

- Если земля находится в собственности, то оплачивает налог на нее сам владелец. Сумма налога определяется по кадастровой стоимости земельного участка, а также налоговой ставкой, которая устанавливается индивидуально по каждому региону (в среднем около 1,5%).

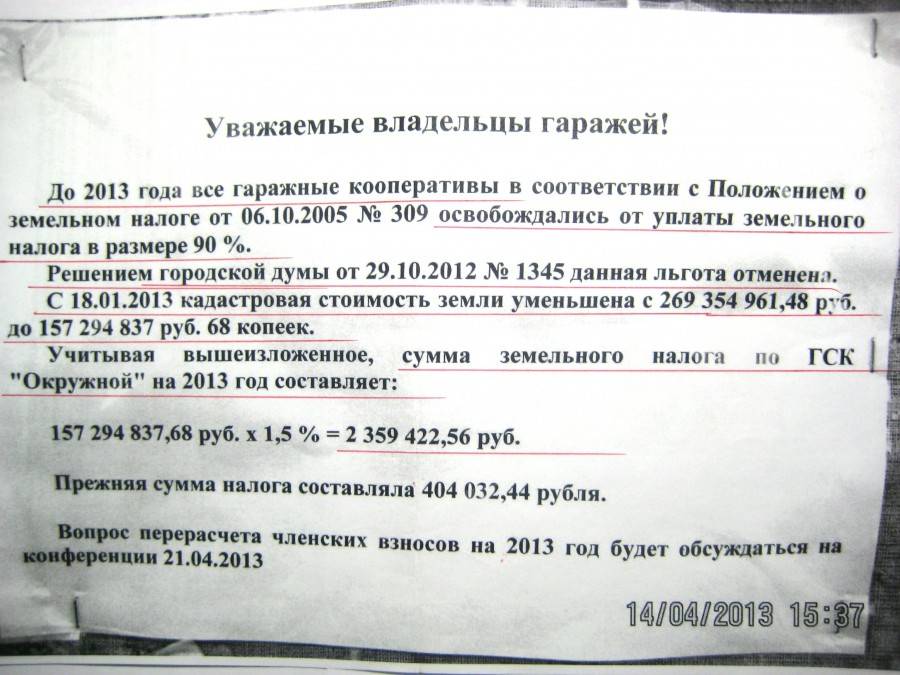

- Если же участок находится в собственности гаражного кооператива (или арендован этой организацией), то платеж распределяется в равных долях между всеми членами. Соответствующие документы (квитанции) можно получить в местной бухгалтерии.

Мнение эксперта

Озерова Марина

Юрист, специализация наследственные, семейные, жилищные делам

Иногда бывают случаи, что кооператив представляет собой организацию, имеющую право на существенные льготы по оплате налогов на гаражи и землю – например, это товарищество инвалидов. Тогда все члены кооператива имеют право на получение таких льгот (в том числе и те, которые не являются инвалидами).

На доходы

Этот налог оплачивается только в том случае, когда собственник сдал в аренду гараж или же сам использует его в коммерческом назначении (СТО, склад и т.п.). Квитанции также присылает местное отделение ФНС, и они оплачиваются отдельно от остальных видов налогов на гараж (на имущество и земельный).

Разъяснения экспертов

Налогом облагается только то имущество, право собственности на которое зарегистрировано в установленном законом порядке. Вы оформляли в собственность сарай, баню, туалет, теплицу? Скорее всего, нет. Вот и хорошо.

«Сараи, бани и другие некапитальные строения, право собственности на которые не зарегистрировано, не являются объектом налогообложения по налогу на имущество физлиц», — четко прописывает ГАРАНТ.РУ.

Когда нужно обязательно оформлять право собственности на хозяйственную постройку и платить на нее налог, чтобы потом не иметь проблем и долгов? Оформлять в собственность полагается капитальные строения (то есть то, что не может быть разобрано и перенесено в другое место), а также постройки, к которым подведены коммуникации — газ, отопление, канализация, если говорить о дачных сортирах, и т.д. Сараи без бетонного фундамента, например, можно считать времянками и не регистрировать.

«Сараи, навесы, колодцы и заборы — с ними вообще ничего не надо делать: ни регистрировать право собственности, ни платить налог!» — категорично заявил министр имущественных отношений Московской области Андрей Аверкиев в интервью «Комсомольской правде» еще в декабре.

«Чаще всего россиян бросает из одной крайности в другую — либо не зарегистрировано вообще ничего, либо зарегистрировано все что нужно и не нужно, вплоть до мелочей. Прежде всего, ставить на учет необходимо земельный участок и жилой дом.

Что касается хозяйственных строений и сооружений, то регистрировать гражданам надо только постройки на фундаменте, а также те, к которым подведены хоть какие-то коммуникации.

При этом площадь каждого такого сооружения должна превышать 50 кв. метров. Соответственно, все, что меньше — навесы, беседки, душевые, теплицы, заборы, дровяники и так далее — регистрировать вовсе не обязательно.

Те, кто поспешил зарегистрировать на своем участке абсолютно каждое сооружение вплоть до дачного туалета, могут обратиться на телефоны горячих линий БТИ и налоговой инспекции с заявлением о снятии подобных объектов с регистрации, и в течение трех месяцев эти заявления будут удовлетворены»

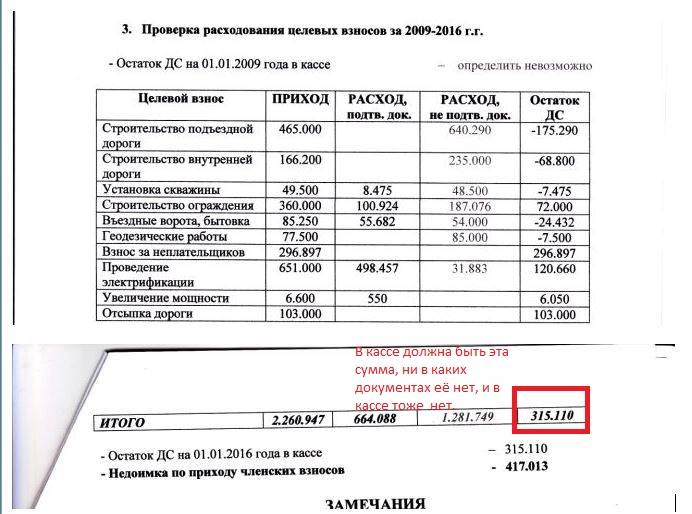

обязанности председателя гаражного кооператива

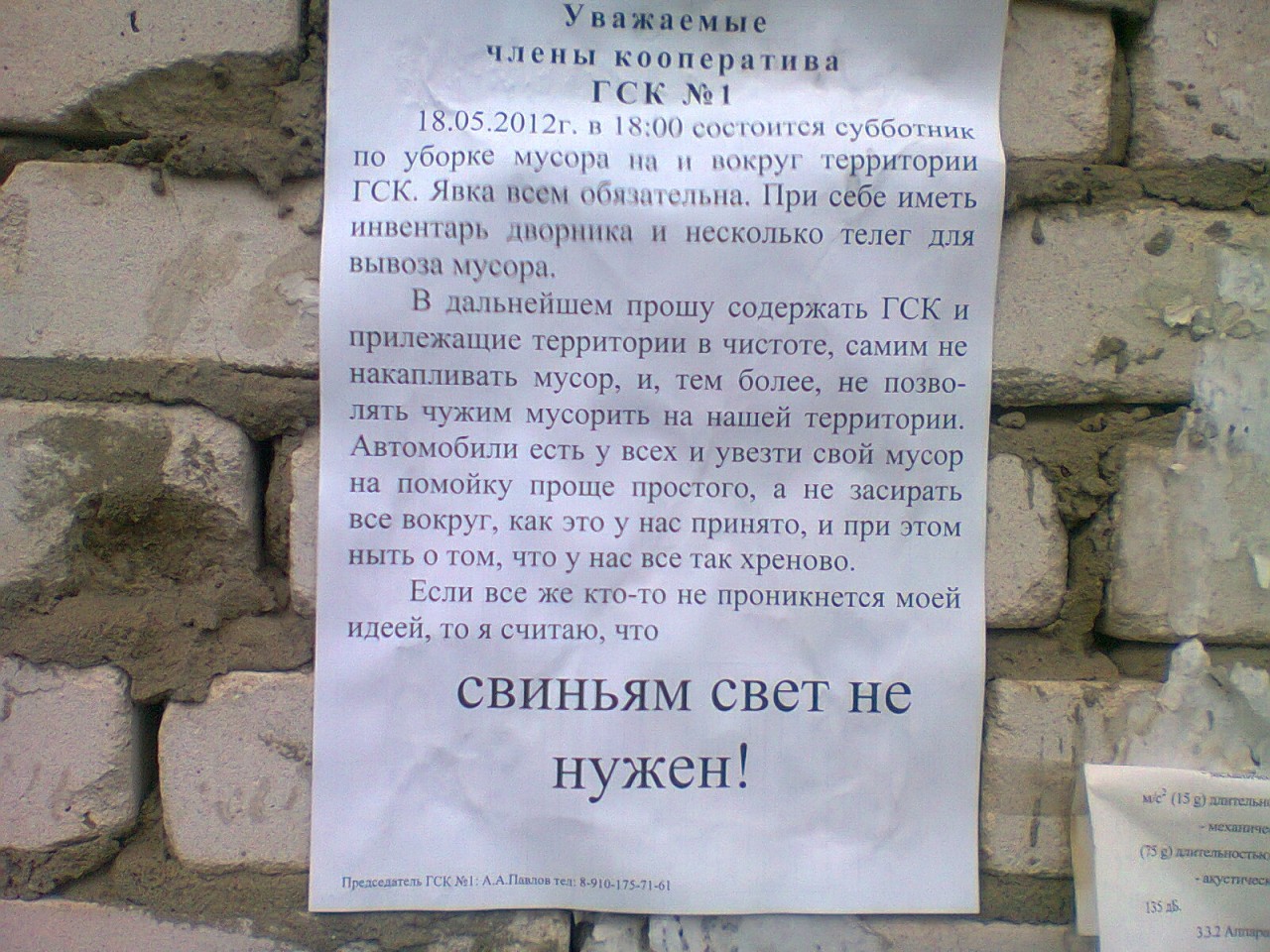

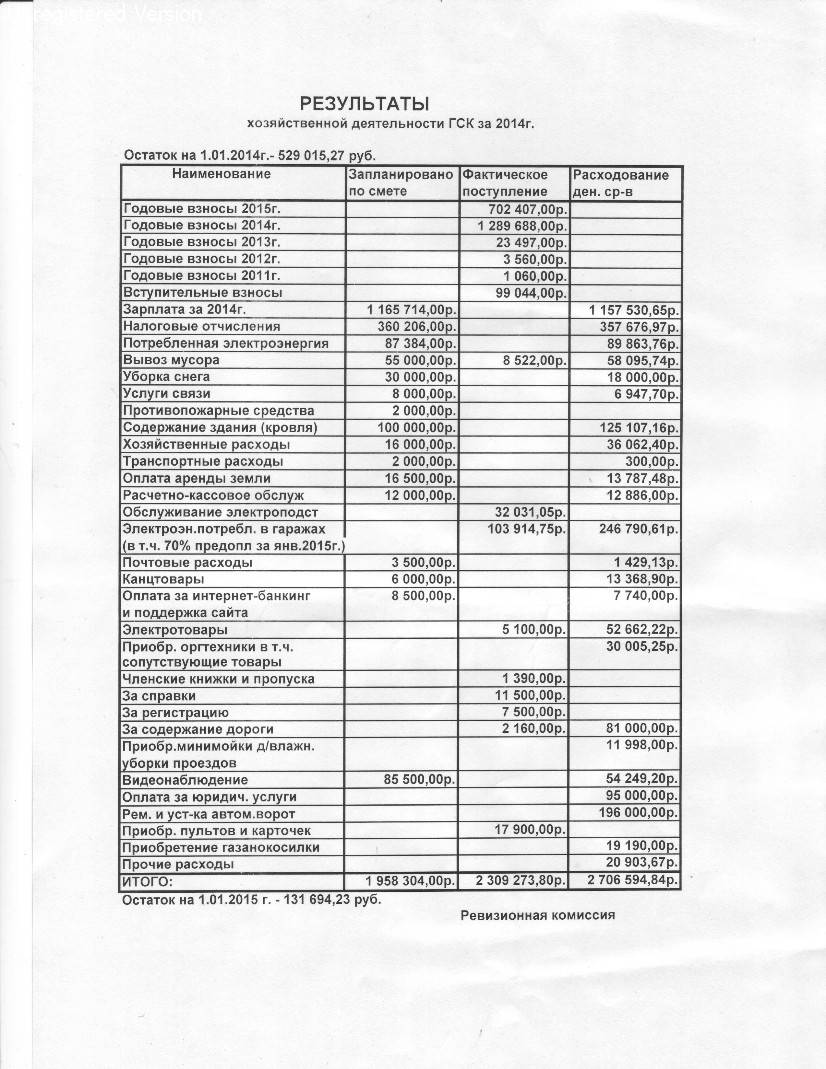

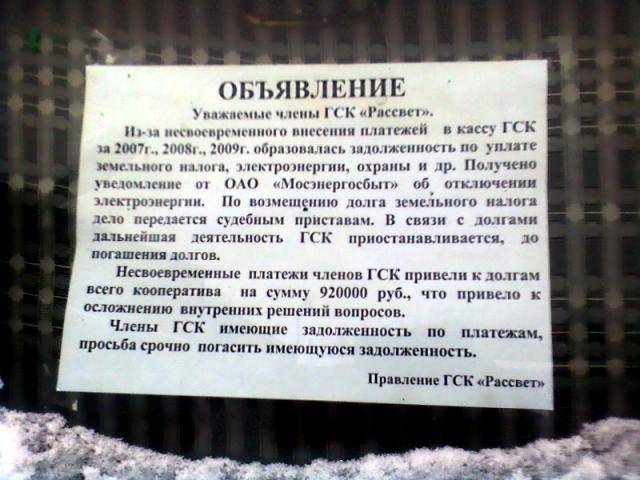

Однако члены ГСК, как правило, плохо представляют правовой статус кооператива. Исправно выплачивая ежегодные взносы, владельцы боксов с удивлением обнаруживают, что подъезды к ГСК летом не ремонтируются, а зимой не чистятся от снега. Попытки выяснить, куда уходят деньги, не приносят результата. Возникают и другие проблемы. Кто должен отвечать за состояние ГСК, как принимаются важные для владельцев гаражей решения и на что имеют право владельцы? Это тема нашей очередной публикации в постоянной рубрике «Законы — для людей».

Василий Малофеев:

— Я — собственник гаража в одном из кооперативов в Заречье. Как и многие мои соседи, никак не могу понять, на что тратятся ежегодные взносы, которые собирает председатель? Кто должен отвечать, например, за уборку мусора и нормальное состояние дороги? Каким статусом вообще наделен ГСК, какие права есть у его членов? Можем ли мы затребовать финансовый отчет у председателя? Как принимаются решения, скажем, о введении охраны кооператива: нужно проводить общее собрание или достаточно решения председателя? Как переизбрать председателя, если он нас больше не устраивает?

Отвечает помощник прокурора Череповца Ольга Савилова:

— Согласно п. 1 ст. 116 ГК РФ некоммерческая организация в форме потребительского кооператива — это добровольное объединение граждан и юридических лиц на основе членства с целью удовлетворения материальных и иных потребностей участников, осуществляемое путем объединения его членами имущественных паевых взносов. В соответствии со ст. 51 Закона СССР от 26.05.1988 № 8998ХI «О кооперации в СССР» основным направлением деятельности подобных кооперативов и товариществ является участие денежными средствами в сооружении и последующей эксплуатации объектов кооперативной собственности, а также оказание членам кооператива (товарищества) услуг, соответствующих целям его создания. Таким образом, целью деятельности ГСК должно являться удовлетворение потребностей членов кооператива за счет строительства гаражей для хранения автомобилей и мотоциклов и эксплуатация гаражного хозяйства.

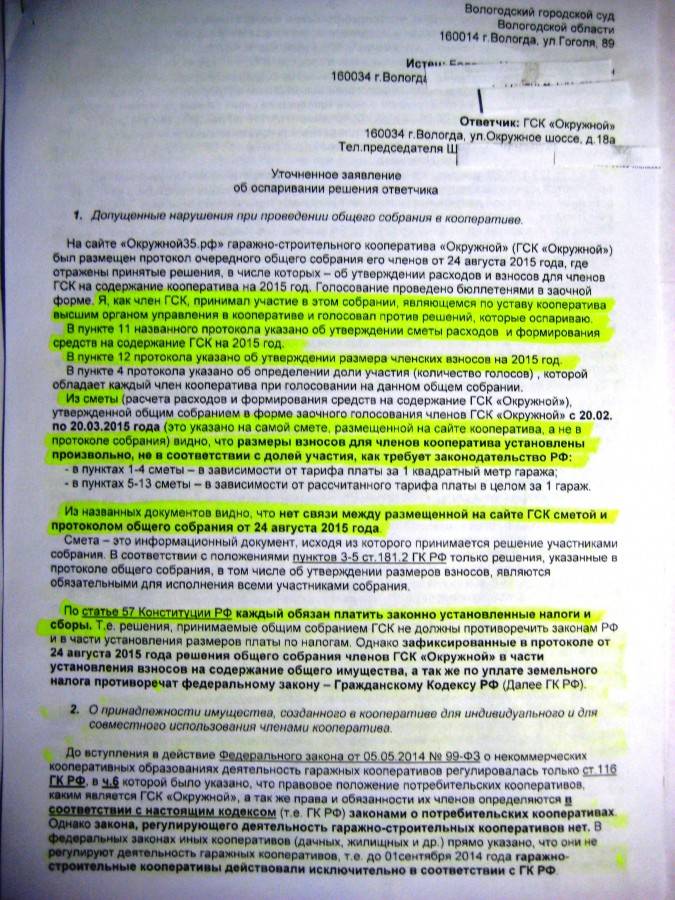

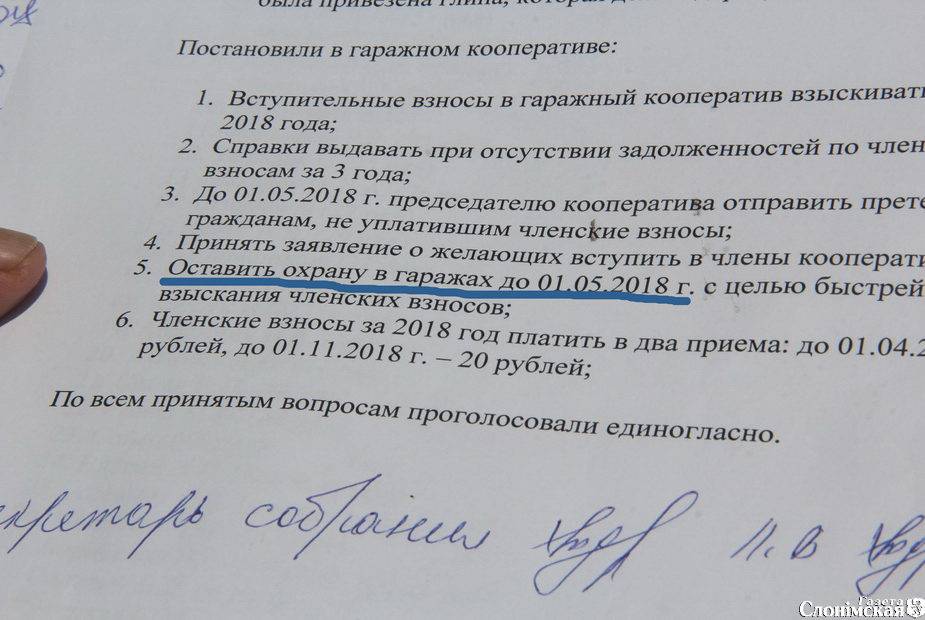

Гаражностроительный кооператив действует на основании устава. Устав кооператива должен содержать наименование, указание на основную цель его деятельности, а также условия о размере паевых взносов членов кооператива, о составе и порядке внесения взносов членов кооператива и об их ответственности за нарушение обязательства по внесению взносов; о составе и комплектации органов управления кооперативом и порядке принятия ими решений, в том числе по вопросам, решения по которым принимаются единогласно или квалифицированным большинством голосов. Все решения ГСК должны приниматься на общем собрании членов кооператива.

ГСК вправе как юридическое лицо заключать с организациями договоры для обслуживания территории, в том числе по уборке мусора и содержанию подъездных дорог. Председатель ГСК, бухгалтер избираются на собрании членов кооператива путем голосования.

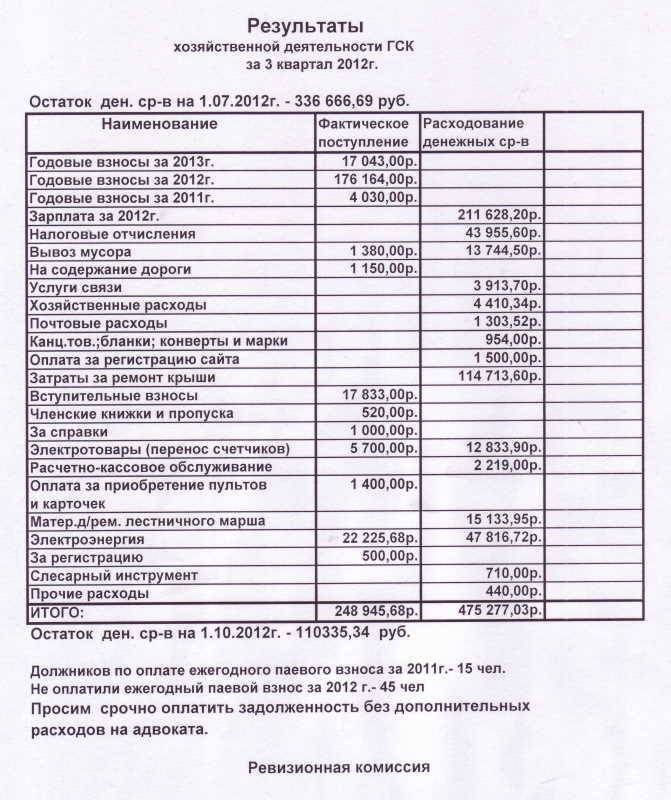

Председатель кооператива, а также главный бухгалтер должны ежегодно отчитываться перед членами кооператива о проделанной ими работе на очередном итоговом собрании, в своем докладе отражать и документально подтверждать, на что расходовались денежные средства — взносы членов кооператива.

Вопрос о переизбрании председателя могут поставить члены кооператива на очередном (либо внеочередном) собрании членов кооператива с указанной повесткой дня. Перевыборы председателя осуществляются также путем голосования его членов.

Члены кооператива вправе собрать внеочередное собрание и в случае недоверия председателю (либо бухгалтеру) затребовать финансовый отчет о деятельности за определенный период времени.

Ревизионная комиссия избирается общим собранием членов потребительского общества в соответствии с уставом для осуществления контроля за финансовохозяйственной деятельностью, а также деятельностью созданных потребительским обществом организаций, структурных подразделений, представительств и филиалов. Уставом должны быть определены компетенция и срок полномочий ревизионной комиссии, а также количественный состав ревизионной комиссии. Порядок ее деятельности определяется также решением общего собрания членов.

Гаражностроительные кооперативы в соответствии с Гражданским кодексом РФ не являются хозяйственными товариществами или обществами, потому дела по спорам между этими кооперативами и их членами подведомственны судам общей юрисдикции.

У вас есть проблема, требующая разъяснения?

Звоните по телефону 572803.

Пишите на email

Андрей Ненастьев №100(22510) 08.06.2009

Газета «Речь»

Ваш комментарий