Практические советы по пользованию кредиткой

Многие граждане России плохо разбираются в финансовой сфере. Люди не могут соотнести расходы и доходы и часто влезают в кредитные долги, так как тратят больше, чем заработали. Необходимо запомнить: брать средства на повседневные нужды в банке – очень плохо. Если постоянно чувствуется нехватка денег даже на неотложные потребности, это значит, что принимаются ошибочные финансовые решения или человек мало зарабатывает.

Следует заводить кредитную карту только тогда, когда имеется стабильный регулярный доход и уверенность в том, что небольшой ежемесячный долг не нанесёт серьёзного удара по семейному бюджету. Не нужно путать кредитку и собственный кошелёк, при оплатах с карточного счёта необходимо чётко осознавать, что используются деньги банка. Ккредитной карте надо относиться как платёжному инструменту, имеющему узкие и специфические функции. Надо стараться придерживаться короткого правила: по кредитке нужно покупать мало, погашать быстро.

Несколько рекомендаций, которые будут полезны при пользовании кредитной картой:

Рекомендация №1. Использовать кредитку при безналичных покупках

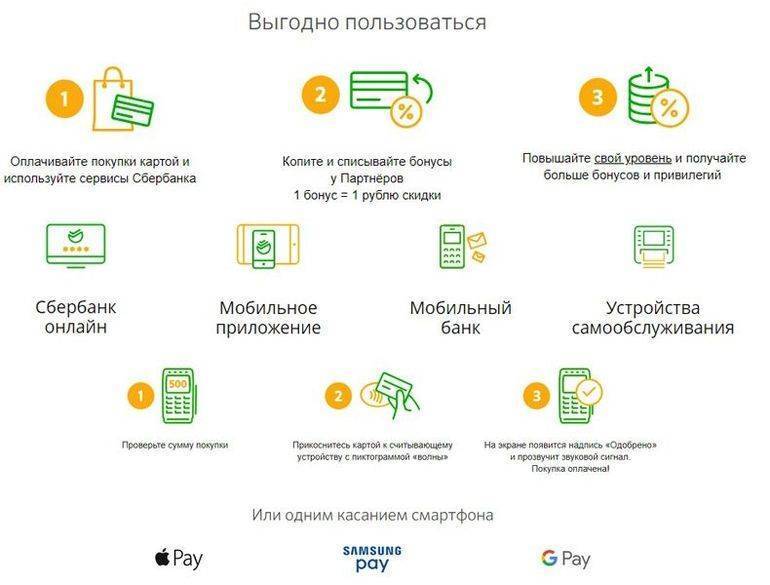

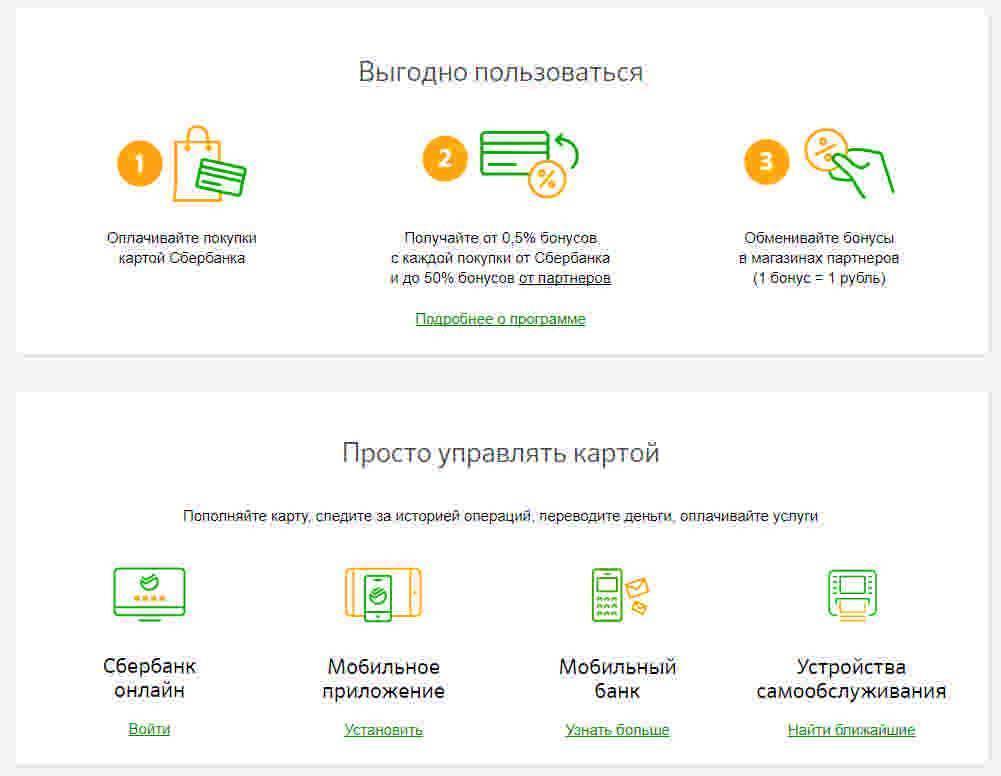

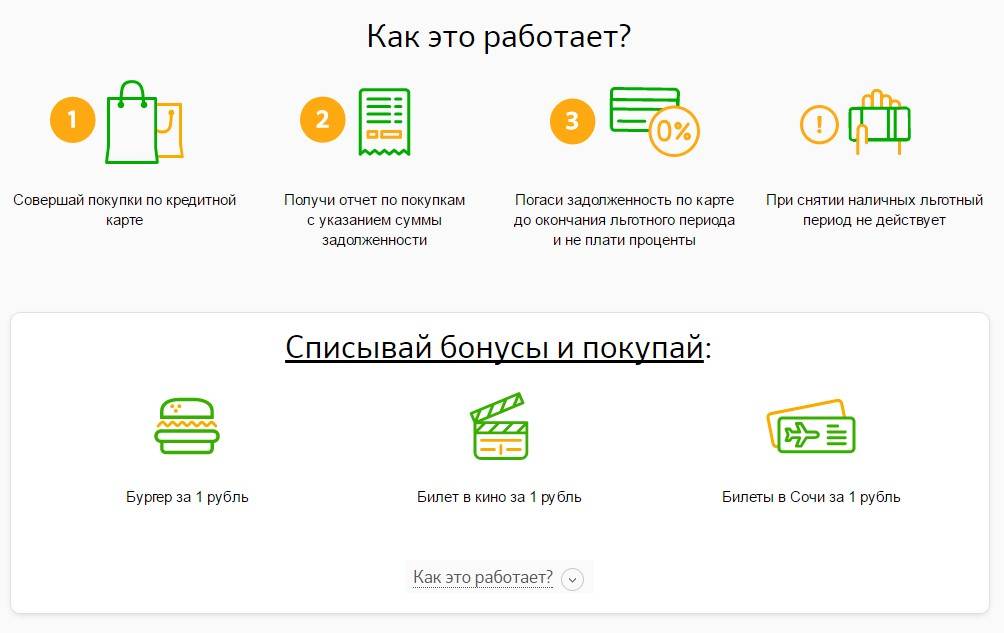

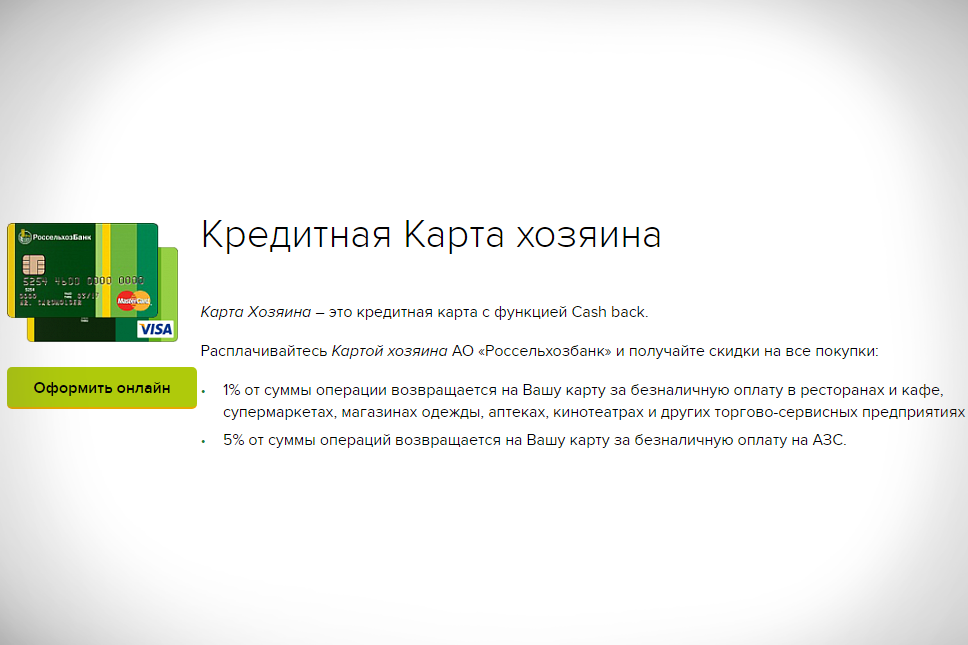

Следует заранее узнать, какие виды операций включаются в беспроцентный период. Многие банки не поощряют снятие наличных с кредитной карты и на подобные операции льготный период не распространяется. С помощью кредитки выгодно и удобно расплачиваться в торговых точках, онлайн-магазинах, ресторанах, кафе и везде, где принимаются безналичные оплаты. Некоторые приобретения могут обойтись даже дешевле, чем при наличном расчёте, так как вернётся кэшбэк в размере нескольких процентов от стоимости покупки.

Несколько операций, на которые не распространяется грейс-период:

- Переводы между картами;

- Некоторые онлайн-платежи: коммунальные услуги, электроэнергия и др.;

- Покупка виртуальной валюты.

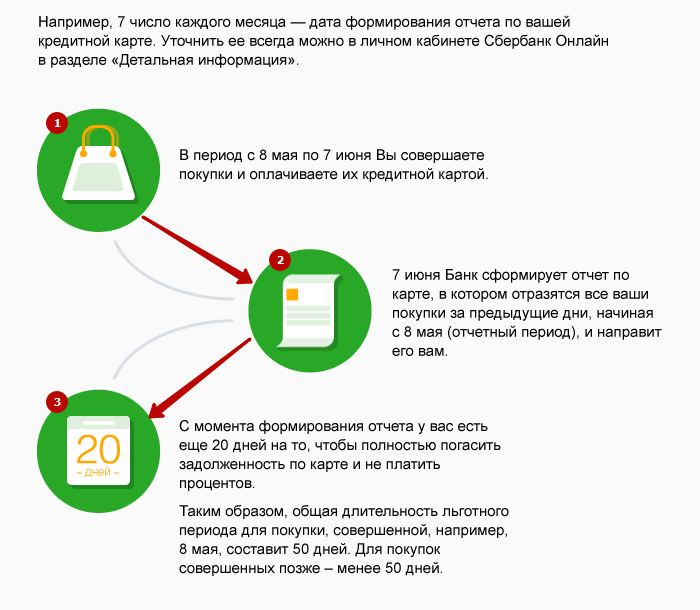

Рекомендация №2. Правильно рассчитывать грейс-период

Залог успеха заключается в правильном расчёте беспроцентного периода. Если возникают вопросы относительно задолженности, процентов или оплаты нужно обращаться за разъяснениями (онлайн или по телефону) к банковским сотрудникам.

Рекомендация №3. Своевременно платить за обслуживание кредитки

Многие пользователи не помнят, что за годовое обслуживание карты обычно нужно платить. Первую комиссию банк списывает в момент активации карты. Чем выше статус карты и больше предоставляемых возможностей, тем дороже стоимость обслуживания. Статусную карту нужно оформлять только в случае, когда владелец собирается использовать привилегии.

Предлагаем ознакомиться с пятью наиболее популярными отечественными банками, выпускающими кредитные карты с грейс-периодом:

| Название карты | Комментарий |

| Тинькофф Платинум – Тинькофф банк | Является самым популярным продуктом этого банка, предоставляющим: — Лимит 300 т. р.; — Грейс-период — 55 дней; — Размер базовой ставки – от 12%; — Кэшбэк – до 30%; — Обслуживание – 590 р. в год. |

| Халва — Совкомбанк | Этот карточный продукт отличается тем, что совмещает дебетовую, кредитную и рассрочную карту. Особенностью этого карточного продукта является то, что комиссию за пользование заёмными средствами платит не клиент, а магазины. Держатель карты может покупать товары в рассрочку сроком 2 – 18 месяцев. Рассрочка предоставляется в магазинах-партнёрах, которых более 150 тысяч. Предусмотрена пролонгация до 36 месяцев, если подключена страховая защита. Выпуск кредитки и обслуживание бесплатное, сумма кредитного лимита – 350 т. р., кэшбэк до 6% на все покупки |

| 100 дней без процентов — Альфа-Банк | Эта карта предоставляет возможность оплачивать не только покупки в магазинах, но и платить за услуги ЖКХ, связи, оплачивать налоги и т. д. Эта кредитка выпускается в трёх видах: — Classic/Standart (с лимитом 500 т. р.); — Gold лимит (с лимитом 700 т. р.); — Platinum (с лимитом 1 млн. р.). Основные условия: — Выпуск – бесплатно; — Обслуживание – от 590 р.; — Грейс-период – 100 дней; — Кэшбэк – до 10%; — Снятие наличных – в пределах 50 т. р. бесплатно. |

| 120 дней без процентов — Уральский Банк реконструкции и развития | Основными преимуществами карточного продукта являются: — Длительность грейс-периода – 120 дней; — Широкий диапазон лимитов – 30 – 300 т.р.; — Кэшбэк – 1% на все расходы (без ограничений суммы); — Повышенный кэшбэк (до 10% — в выбранных категориях, до 40% — при оплатах у партнёров); — Доступность минимального платежа – 3% от суммы задолженности; — Снятие наличных без комиссии – в пределах 30 т. р./мес. |

Особый функционал и опции

Каждый банк предлагает особые условия, выгодно отличающие его пластиковый продукт от кредиток конкурентов. Однако большинство кредиток обладает дополнительным функционалом вне зависимости от банка-эмитента:

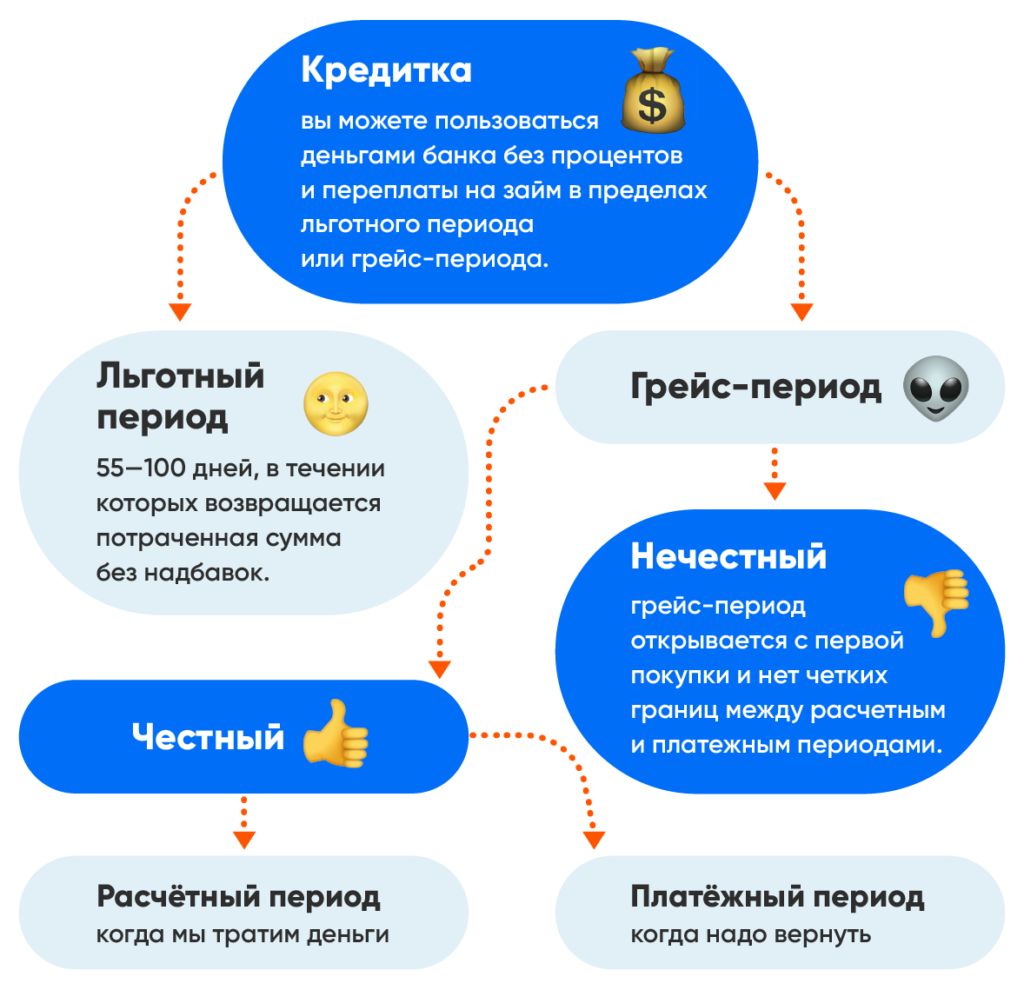

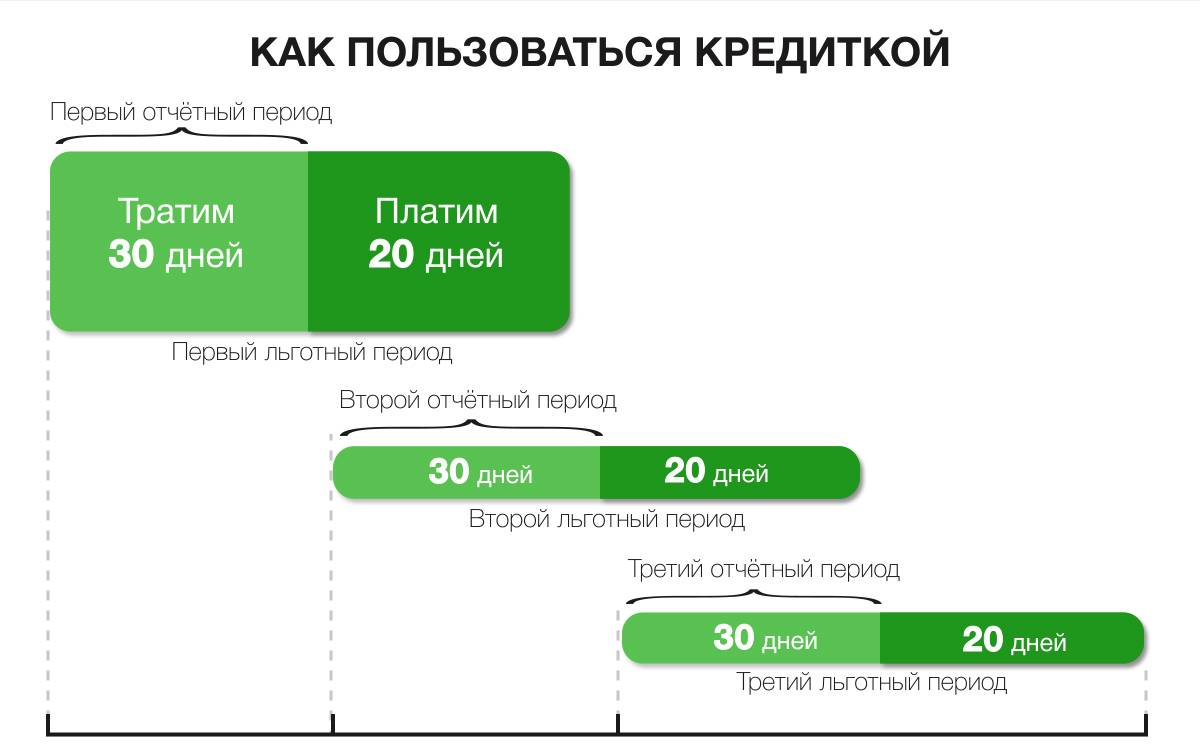

- Грейс-период – представляет собой время, которое предоставляет банк для беспроцентного безналичного расчета по карте. Для большинства карт действует 55-дневный грейс-период, однако некоторые банки разрешают пользоваться средствами без снятия в банкомате более 2 месяцев. Чтобы избежать начисления процентов за использованные средства в течение данного периода, достаточно полностью погасить одолженную сумму банку. Если все заемные суммы будут зачислены на счет карточки до истечения льготного периода, обходятся без процентов. Получая карточку, необходимо поинтересоваться, какие услуги подлежат учету в грейс-периоде. Возможно, банк предоставит возможность беспроцентно снимать наличность, переводить средства, зачислять их на электронные кошельки.

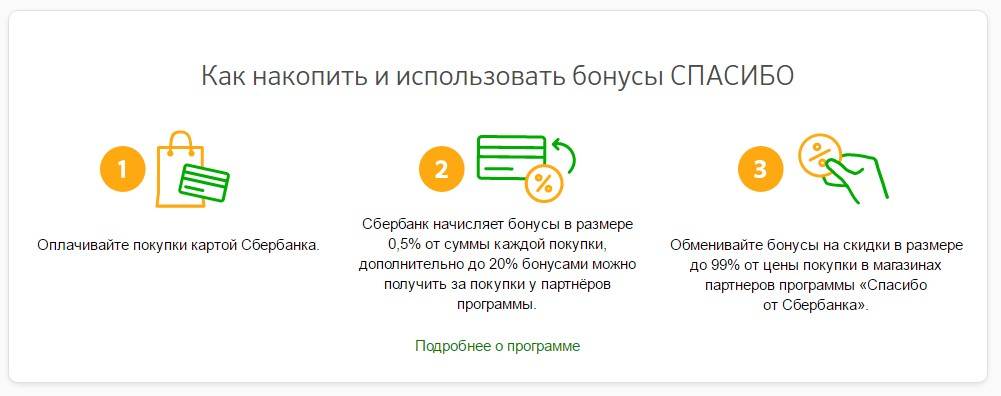

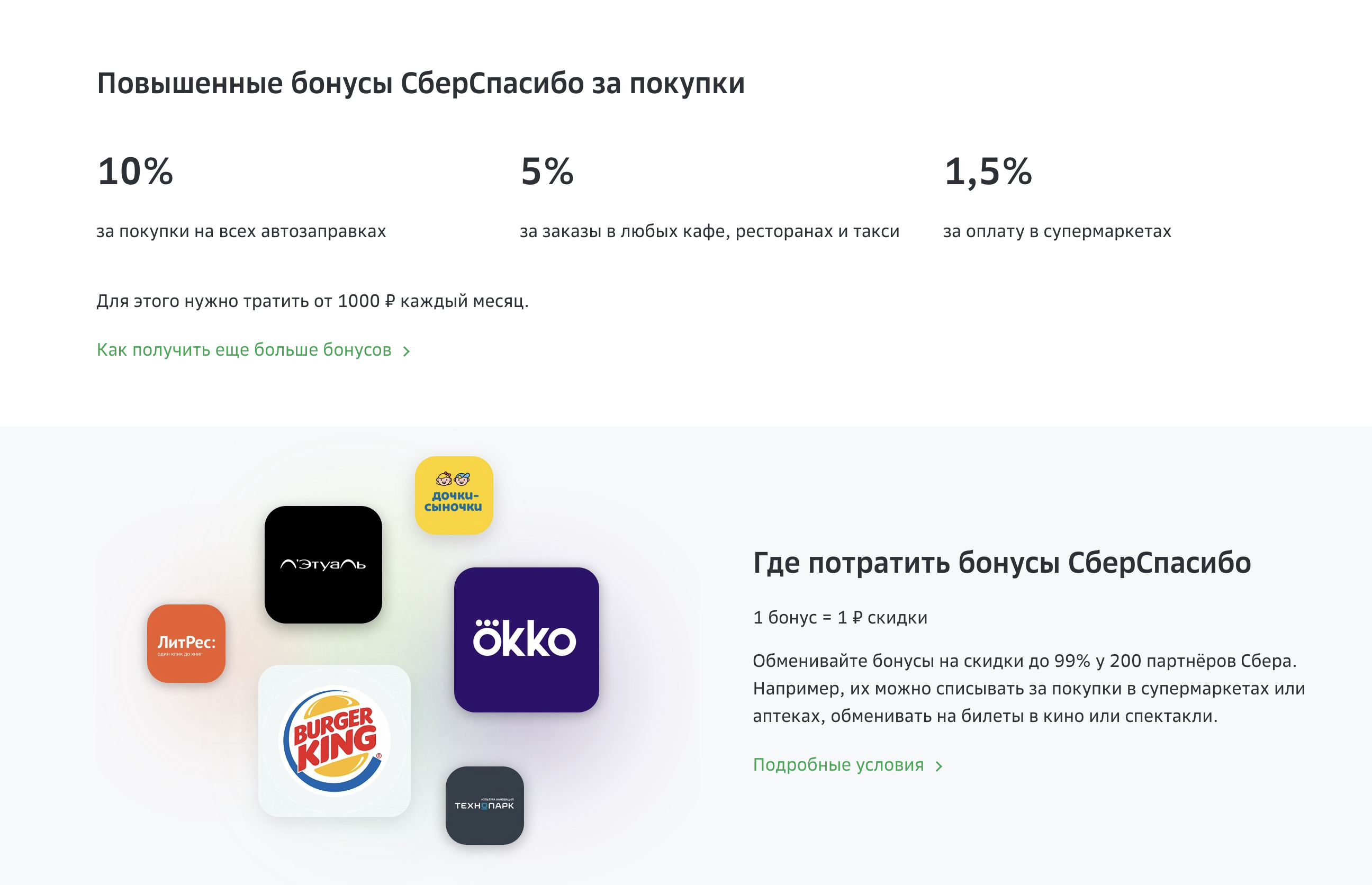

- Кэшбэк – под данным иностранным словом скрывается бонус, который подлежит начислению на карточный счет за то, что заемщик пользовался для оплат карточкой. Сумма кэшбэка выражается в виде процента от суммы проведенных операций и достигает от 1 до 8 и более процентов, в зависимости от того, кто выпустил пластик. Кэшбэк фактически позволяет иметь дополнительный доход, если заемщик вернет потраченные безналичным способом средства на карточный счет в течение грейс-периода.

- Лимит по карте позволяет пользоваться ею в пределах установленных сумм, однако делать это можно постоянно, при условии регулярного пополнения счета. Таким образом, внося ежемесячные платежи либо полностью погашая потраченную сумму, клиент имеет возможность снова обращаться к заемным средствам на протяжении всего срока действия карточки.

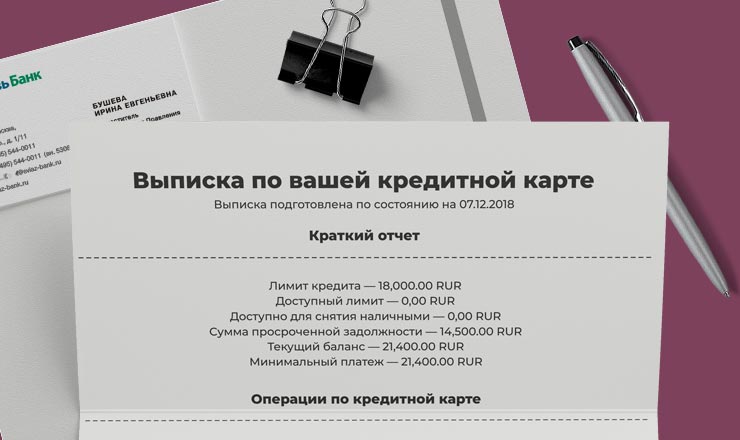

- Личный кабинет и интернет-банкинг. Сложно переоценить комфорт и прозрачность всех операций по карте, используя личный кабинет заемщика. Сервис предоставляет полную информацию по расходным и приходным операциям, отражает основные показатели по кредиту, баланс, будущий платеж, а также позволяет совершать текущие важные платежи (коммуналка, сотовая связь, интернет-услуги и т. д.).

Как использовать кредитку для улучшения кредитной истории

Кредитная карта — это ещё отличный инструмент для улучшения своей кредитной истории. Кредитка от банка — это простой и распространённый финансовый продукт. Её не сложно оформить и легко получить. Вам могут одобрить сам пластик, но с минимальным лимитом. Не огорчайтесь, возможно, у вас не самая лучшая КИ, но пользуясь данной картой вы постепенно вернёте доверие всех банков и улучшите свой рейтинг заёмщика.

Для того чтобы получить максимальный эффект, нужно понять, как работает кредитная карта, именно в рамках улучшения кредитной истории. Подход должен быть без фанатизма и иметь чёткий алгоритм действий. Лучше разобрать всё на примере.

Возьмём для примера банковскую карточку Тинькофф. Отличное решение чтобы улучшить свою кредитную историю. Подаём заявку онлайн и соглашаемся, даже если вам одобрят карту с минимальным лимитом. Использовать деньги можно как угодно, это ни на что не влияет (главное не снимать в банкоматах). А вот погашать нужно строго по графику.

То, что не должно быть просрочек, понятно каждому. Но не все знают, что не нужно опережать этот график и заранее погашать весь кредит. В этом случае кредитная история «не измениться».

Совет: для улучшения кредитной истории, погашайте кредит постепенно, по графику. Не закрывайте долг досрочно.

Как правильно гасить долг?

Мне известно три способа погашения долгов по кредитке: внесение средств через терминал, перевод со счета в другом учреждении, погашение через кассу. Дабы не быть голословным, я решил описать каждый пункт того, как гасить задолженность перед банком, отдельно.

Оплата через терминал – вариант, идеальный для тех, кто ценит время и не любит длинные очереди. Аналогом данного способа является пополнение счета с qiwi-кошелька в режиме реального времени, но здесь есть один недостаток. Сначала надо пополнить электронный кошелек, и только потом отправить с него деньги в банк, оплатив двойную комиссию

Именно поэтому я не стал заострять внимание на этом варианте

Второй способ, которым я пользуюсь, когда нахожусь в другом регионе, — погашение долга путём перевода средств со счета в другом банке. Маленькая комиссия за выполнение перевода – один единственный недостаток способа, уверенно занимающего вторую позицию в моем личном негласном рейтинге. Неоспоримый плюс описываемого метода гашения долговых обязательств – существенная экономия драгоценных минут, сил и нервов.

Ну и самым неудобным, на мой взгляд, вариантом гашения долгов, является зачисление денег через кассу финансовой организации. Главное и единственное преимущество данного способа в том, что подавляющее большинство финансовых учреждений не берут за зачисление средств комиссию, при этом отнимая уйму времени. Мне, как человеку, вечно занятому работой, пребывание в стенах банка с необходимостью оплаты по счету невыгодно. Поэтому я предпочитаю первые два варианта.

Где получить кредитную карту — ТОП-5 банков

При оформлении кредитной карты важно внимательно изучить условия банков и выбрать наиболее оптимальный вариант. Кредитка должна стать помощником, а не бездонной пропастью, съедающей всю зарплату. Предлагаем пятерку ТОП-5 банков, которые пользуются наибольшим спросом среди клиентов и имеют хорошие отзывы по обслуживанию кредитных карточек

Тинькофф Банк

Кредитные карты Тинькофф Банк пользуются большим спросом среди россиян. Самой популярной кредиткой в Тинькофф Банк является карта «Тинькофф Платинум» с лимитом 300 000 рублей.

Это кредитная карта от Тинькофф банка с беспроцентным периодом до 55 дней, а процентная ставка стартует с 12%. Пользователь может использовать средства на свое усмотрение, не отчитываясь банку о целевом назначении денег. Минимальный ежемесячный платеж — 8%. Также клиент сам может выбрать категории повышенного кэшбэка в банке Тинькофф, чтобы получать максимум пользы и выгоды.

Также заемщику придется вносить средства за обслуживание карты — около 590 рублей в год.

В интернете можно найти много отзывов о кредитной карте «Тинькофф Платинум», которые подтверждают ее популярность и универсальность.

Совкомбанк

Совкомбанк разработал уникальное предложение для своих клиентов. Это кредитная карта «Халва», которая предусматривает беспроцентную оплату товаров сроком от 2 до 12 месяцев.

В рамках использования этой программы все процентные обязательства покрывают магазины, в которых совершались покупки.

Максимальный лимит 350 000 рублей, выпуск и обслуживание карточки не требует дополнительных затрат. Также предусмотрены денежные бонусы — по карте «Халва» можно получить кэшбэк в размере 12%.

Реальные отзывы на кредитную карту «Халва» подтверждают ее универсальность и практичность, а простота в оформлении и использовании кредитки от Совкомбанка позволяет быстро получить ее каждому желающему.

Альфа-банк

В Альфа-банке можно оформить кредитку Visa Classic с лимитом до 500 000 рублей. Специальное предложение предусматривает грейс-период на протяжении 100 дней. Процентная ставка стартует с 14,99%. Можно ли пользоваться кредитной картой с меньшим процентом, стоит уточнить в отделении банка.

Снятие наличных до 50 000 рублей осуществляется без дополнительных комиссий. Обслуживание карточки обойдется в 590 рублей в год.

Кроме Visa Classic, Альфа-банк имеет еще несколько выгодных кредитных карт. Каждая из них располагает своими особенностями и подходит для разных групп клиентов. Поэтому лучше внимательно изучить условия использования и отзывы реальных клиентов на кредитные карты от Альфа-банка, перед тем как приступать к оформлению.

Росбанк “#МожноВСЁ”

С помощью карты Росбанка «Можно все» реально совершать покупки и другие траты с привилегиями платиновых карт платежной системы Visa. Банковский продукт #МожноВСЕ предлагает не только кредитный лимит до 1 миллиона рублей, но и беспроцентный период выплаты на 62 дня. Выпуск карточки бесплатный, обслуживание составляет до 89 рублей в год, но при активном использовании «Можно все» эта услуга тоже не оплачивается.

Для оформления понадобится паспорт, справка о доходах, обязательным является регистрация в регионе банка, а также минимальный срок работы на последнем месте трудоустройства в 3 месяца.

ХоумКредит “Свобода”

Кредитный продукт от Хоум Кредит банка в виде карты рассрочки «Свобода» доступен всем гражданам РФ с постоянной регистрацией и при условии совершеннолетия на момент оформления кредитки.

Условия использования карты «Свобода» от банка Home Credit подразумевают покупку товаров от магазинов-партнеров. При этом срок рассрочки составляет до 12 месяцев, 51 день из которых без процентов.

Полный список магазинов-партнеров карты рассрочки «Свобода» поможет получить максимальную пользу от использования и сэкономить немало денежных средств. Все остальные покупки можно оформить в рассрочку без процентов на срок до 3 месяцев.

Из основных требований к владельцам карты, кроме совершеннолетия и гражданства, является стаж работы минимум три месяца на последнем месте трудоустройства

Также важно при оформлении иметь при себе паспорт, 2-НДФЛ или справку по форме банка

В целом, карта рассрочки от банка Home Credit очень проста в получении и использовании. А отзывы довольных клиентов карты «Свобода» только подтверждают заявленные банком сильные стороны финансового продукта.

Что такое кредитка

Начнём

мы нашу статью с небольшого ликбеза. Безусловно, общие представления о

кредитной карте имеет каждый россиянин, но что означает само понятие?

Кредитная карта

– это разновидность платёжной карты, которая позволяет осуществлять покупки и

оплачивать услуги, используя заёмные банковские средства.

На практике кредитная карта представляет собой некий вид кредитного обязательства, в ходе чего держатель кредитки должен выплатить банку определённую сумму денег. Современная кредитка позволяет вести учёт расходов, накапливать бонусы, возвращать часть затраченных средств. Если ознакомиться со всеми тонкостями пользования карточным продуктом, то можно превратить его в удобный инструмент, оптимизирующий расходы и приумножающий доходы его владельца.

Первая кредитная карта, в классическом понимании данного понятия, появилась ещё в 1950 году и совершила настоящий переворот в банковской сфере. Кредитка является самым востребованным продуктом банка, каждый второй житель России имеет минимум одну карту в наличии.

Как правильно пользоваться кредитной картой

Зарплатные карты более популярны среди клиентов банков и пользование ними не вызывает особых вопросов

Но отличия дебетовых карт от кредитных очень большие, поэтому важно их хорошо понимать перед началом использования

Существуют общие правила пользования кредитной картой, соблюдение которых позволит максимально сэкономить на процентах и всегда контролировать свой бюджет. Ведь часто немалые суммы денег тратятся на незначительные, на первый взгляд, мелочи. Так, комиссия за снятие наличных может вылиться в достаточно крупную сумму, потратить которую можно более разумным способом.

С вопросом, на какой лимит могу рассчитывать, лучше обратиться непосредственно в банк. Менеджер обязан просчитать кредитные ограничения, объяснить основные условия пользования кредиткой, а также уточнить информацию о грейс-периоде.

Использовать карту при безналичных расчетах

Удобнее всего использовать кредитку для безналичных расчетов. Оплачивать можно не только продукты, бытовую технику, одежду. Рассчитаться карточкой можно за любые услуги, будь то посещение стоматолога или аренда авто. Чтобы в состоянии эйфории не спустить все деньги, можно выставить ограничения на потраченные средства в течение дня. Это позволяет шопоголикам вовремя остановиться и сохранить часть своего бюджета.

Узнав, как работает кредитная карта, большинство потребителей выбирают покупки по безналичному расчету. Ведь при оплате кредиткой комиссия за обналичивание средств не взимается. А в том случае, если вы снимаете деньги в банкомате, банк списывает определенный процент за получение наличных.

Своевременно вносить средства за обслуживание карты

Среди всех советов, как правильно пользоваться кредитной картой, особое внимание нужно обратить на пункт о своевременной оплате начисленных процентов. Льготный период, или же грейс-период (как обычно называют его менеджеры банков) радует заемщиков беспроцентным кредитом

Услуги банка не оплачиваются, если вся сумма долга возвращена в срок.

Если же какая-то часть денег не была перечислена обратно, придется оплатить проценты. Каждый из банков имеет свои условия по оплате процентной ставки. Поэтому конкретные требования кредитора лучше уточнять в индивидуальном порядке.

Снимать деньги в проверенных банкоматах

Использование кредитных карт не всегда ограничивается безналичным расчетом. Иногда без налички просто не обойтись. В таком случае стоит выбрать проверенный банкомат, возле которого ведется видеонаблюдение. Наличие камер часто отпугивает злоумышленников и снижает вероятность стать жертвой мошенников. Также можно снять деньги в здании банка. Это самое безопасное место для обналичивания крупной суммы.

Подойдя к банкомату, важно внимательно осмотреть его на наличие подозрительных устройств

Особое внимание стоит обратить на купюроотдатчик. Часто мошенники ставят специальную ловушку для денег, и владелец карточки может не заметить купюры, запаниковать и уйти

Еще одним популярным способом обмана считается прибор для считывания информации. Он сохраняет данные карты (номер, пин-код) и помогает злоумышленникам завладеть суммой, которая осталась на кредитке.

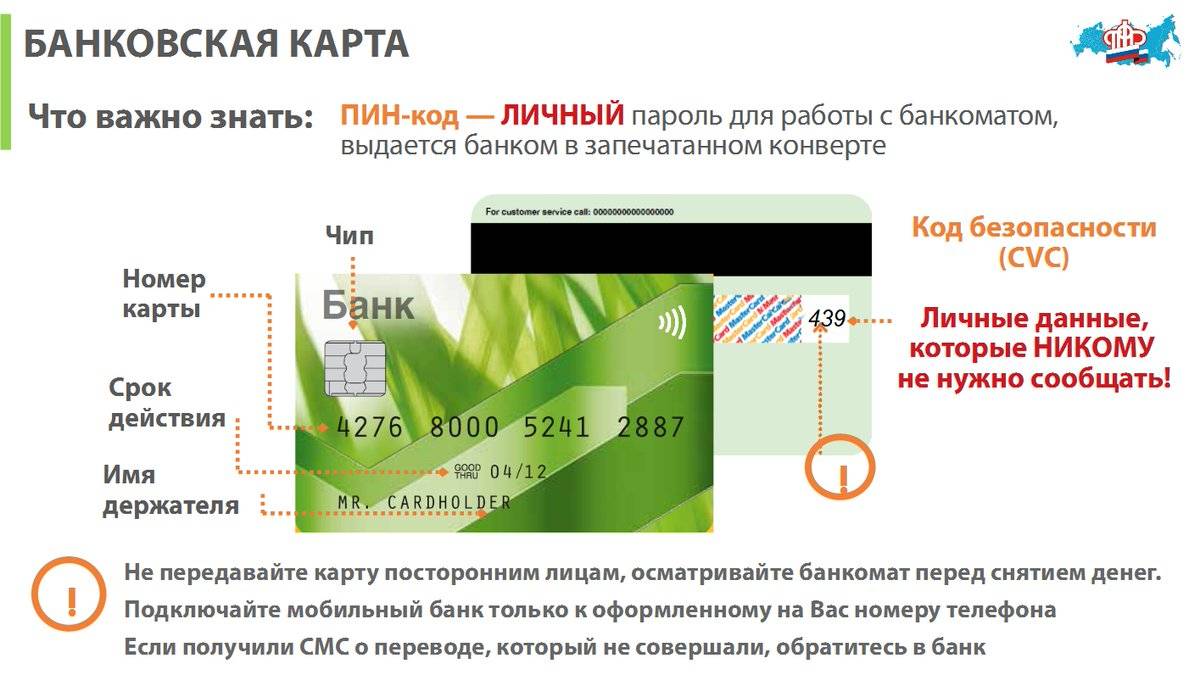

Сохранять в тайне свой PIN-код

Расспрашивая, как выгодно пользоваться кредитной картой, не стоит забывать о защите пин-кода. Тайный код нельзя называть даже сотрудникам банка. Если менеджер попросит рассекретить информацию, стоит насторожиться и сразу обратиться к руководству отделения. Бывают случаи, когда работники банков пользуются служебным положением и участвуют в разных махинациях

Поэтому важно сохранять предельную внимательность и осторожность

Также следует аккуратно вводить пин-код при получении денег в банкомате. Если сзади напирает толпа людей, лучше попросить их немного отойти и прикрыть цифры рукой. Лишняя забота о сохранности денежных средств никогда не помешает.

Кредитная карта без процентов в Альфа-Банке

Беспроцентный период распространяется на покупки, переводы и снятие наличных.

Всё это время вам нужно лишь вносить минимальные платежи в размере 3–10% от суммы задолженности.

Оформите кредитную карту на выгодных условиях:

—

минимальная процентная ставка — 11,99% годовых

—

максимальный кредитный лимит — 1 млн рублей

—

100 дней без процентов

—

бесплатное снятие наличных — 50 000 рублей в месяц

—

пополнение с карт других банков без комиссии

Есть невыгодный кредит в другом банке? Просто закройте его моментальным переводом с карты.

Пополняйте кредитку через банкомат, мобильное приложение или интернет-банк. Все карты Альфа-Банка можно легко подключить к системе бесконтактных платежей и платить с помощью смартфона.

Условия кредитования

Мы выдаём кредитные карты Visa и Mastercard трёх разных форматов: классические, золотые и платиновые. Карты отличаются кредитным лимитом и условиями обслуживания.

Предлагаем возобновляемый период без процентов сроком на сто дней, которые начинаются со дня первой операции или выдачи наличных.

Если вы зарплатный клиент Альфа-Банка, у вас будут индивидуальные условия кредитования. Итоговые условия зависят от вашего дохода, кредитного рейтинга и других факторов.

Мы кредитуем граждан России старше 18 лет с российской регистрацией и постоянным доходом. Требования к ежемесячным доходам:

—

для жителей Москвы — от 9000 рублей

—

для региональных заёмщиков — от 5000 рублей

Для подачи заявки на кредитную карту с лимитом до 100 000 рублей нужен только паспорт. Чтобы увеличить лимит, предоставьте второй документ: подойдут СНИЛС, ИНН, полис ОМС, права, загранпаспорт или просто карта другого банка. Чтобы увеличить шансы на одобрение или снизить ставку, приложите справку 2-НДФЛ, выписку со счёта или свидетельство о регистрации автомобиля.

Заполните заявку онлайн и дождитесь одобрения. Решение мы сообщим по электронной почте или по телефону. Заберите карту в офисе или закажите доставку. Сотрудник банка привезёт кредитку в выбранное вами время.

Подробнее об условиях

Максимальный кредитный лимит | 1 000 000 руб |

Беспроцентный период | 100 дней |

Минимальная процентная ставка | 11,99% |

Выпуск карты | бесплатно |

Другие предложения по кредитным картам

• Москва

• Санкт-Петербург

А •Астрахань Б

•Барнаул

•Брянск

В

•Владивосток

•Волгоград

•Воронеж

Е •Екатеринбург И

•Иваново

•Ижевск

•Иркутск

К

•Казань

•Калининград

•Кемерово

•Краснодар

•Красноярск

Н

•Набережные Челны

•Нижнекамск

•Нижний Новгород

•Новокузнецк

•Новосибирск

О

•Омск

•Орел

•Оренбург

П

•Пенза

•Пермь

•Пятигорск

Р •Ростов-на-Дону С

•Самара

•Саратов

•Сочи

•Ставрополь

•Сургут

Т

•Тольятти

•Томск

•Тюмень

У

•Ульяновск

•Уфа

Х •Хабаровск Ч

•Чебоксары

•Челябинск

Я •Ярославль

Документы для получения кредитной карты:

Стандартные условия

Владельцам зарплатных карт

Сотрудникам компаний партнеров

Вы можете получить кредит, если:

—

Вы гражданин или гражданка РФ от 18 лет и старше

—

У вас постоянный доход от 5 000 ₽ после вычета налогов

—

У вас есть контактный телефон (мобильный или домашний по месту фактического проживания)

—

У вас есть стационарный рабочий телефон или вы знаете номер телефона бухгалтерии/отдела кадров

—

У вас постоянная регистрация, фактическое проживание и место работы в городе, где есть отделение Альфа-Банка или населенных пунктах, расположенных в непосредственной близости к городу, где есть Альфа-Банк

Увеличение лимита по кредитной карте

Независимо

от того, какую сумму вы получили на карту, лимит всегда можно повысить. Чтобы

повысить лимит, необходимо подтвердить собственную платёжеспособность и иметь

хорошую репутацию. Предлагаем рассмотреть несколько полезных советов по

повышению лимита:

- Чаще

эксплуатируйте карту, осуществляйте как можно больше покупок; - Вносите

обязательные платежи строго в срок; - Контактируйте

с банком, отвечайте на звонки и вопросы менеджера; - Выбирайте

как можно больше товаров у партнёров банка; - Подключите

дополнительные опции.

Всеми своими действиями необходимо демонстрировать заинтересованность в продукте банка, тогда он пойдёт вам навстречу и обязательно повысит лимит.

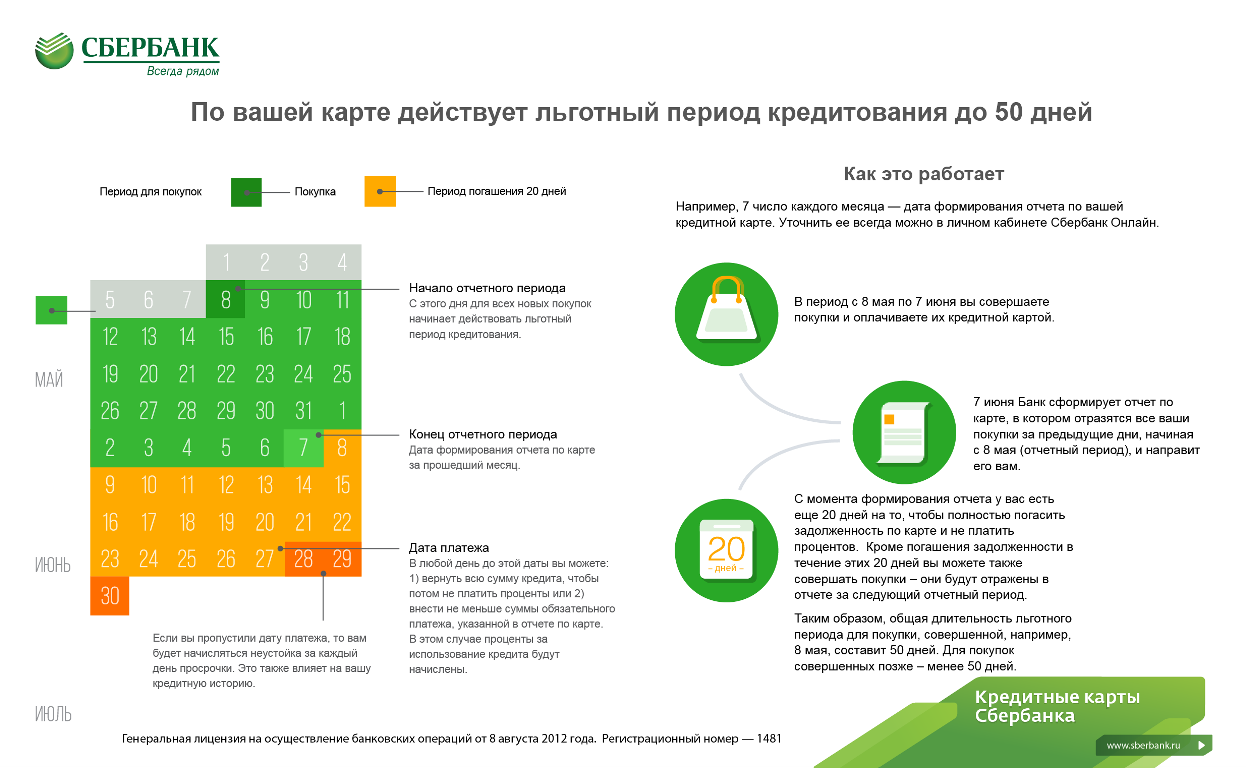

Использование льготного периода

Льготным периодом (грейс-периодом) называется период времени, когда банк не начисляет заёмщику проценты за использование кредитных средств. Существуют кредитные карты с длительностью грейс-периода до 240 дней. Срок льготного периода каждый банк устанавливает самостоятельно

Заёмщикам очень важно разбираться в алгоритме его расчетов

Грейс-период может рассчитываться разными способами:

| Способ расчёта | Описание |

| По расчётному периоду | Является самым популярным способом, которым пользуются многие российские банки. Грейс-период составляют два периода: расчётный, длящийся 1 месяц и платёжный. Другими словами, он состоит из 30 дней плюс срок, в течение которого заёмщик должен погасить задолженность, чтобы не выплачивать проценты за пользование банковскими средствами. В разных банках длительность платёжного периода составляет 20 – 70 дней и больше. По окончании текущего расчётного периода на электронную почту клиента или в персональный кабинет отправляется банковская выписка. В выписке указываются все операции с карточного счёта, сумма долга и срок погашения. Заёмщик может погасить всю сумму или внести минимальный платёж. При погашении всей суммы долга проценты банк не начисляет. Во многих банках расчётный период может начинаться не с первого дня месяца, а с момента активации или выпуска кредитки. Эту особенность нужно сразу выяснять в момент оформления карты, иначе можно ошибиться в расчётах |

| По моменту первой покупки | Считается самым удобным способом расчёта для пользователей. Беспроцентный срок кредитования начинается в момент первой покупки с карточного счёта. К примеру, при покупке смартфона 10 декабря и оплате кредитной картой, задолженность необходимо погасить через 50 – 55 дней от этой даты |

| По каждой финансовой операции | Этот способ расчёта самый сложный для пользователей. По каждой покупке действует отдельный грейс-период. Заёмщик должен возвращать долги в той же последовательности, в какой делались покупки. Когда операций много, можно с лёгкостью запутаться. Чтобы этого не произошло, следует пользоваться персональным кабинетом, где отражены все операции по счёту, суммы задолженности и погашенные платежи |

Нюансы пользования кредитной картой: 5 практических советов

Уровень финансовой грамотности населения России оставляет желать лучшего. Многие не задумываются о том, что расходы должны соответствовать доходам. Люди бездумно тратят деньги с кредитки, растут долги и проценты на них.

На повседневные нужды должно хватать ваших собственных средств, расходовать на это заемные деньги неправильно.

Если денег все время не хватает и вы каждый день оплачиваете кредиткой продукты, одежду и т. п., значит, вам нужно пересмотреть свой бюджет и залатать в нем дыры. Необходимо срочно отказаться от необязательных трат и/или поискать дополнительный заработок.

Обзавестись кредиткой можно, только если у вас есть стабильный доход. Вы должны быть уверены, что сможете вернуть заемные средства.

Применяйте кредитку только когда необходимо срочно оплатить услугу или купить что-то, а денег ВРЕМЕННО не хватает. Например, вы пополняете счет мобильного телефона, покупаете товар со скидкой или подарок на юбилей, не дожидаясь зарплаты.

Можно оплачивать кредиткой покупки в Интернете или за границей, главное – чтобы была возможность своевременно пополнить счет.

Еще один вариант – носить с собой кредитную карту вместо крупной суммы денег «на всякий случай».

Другие траты, в особенности необоснованные и спонтанные, вскоре приведут к серьезным финансовым проблемам.

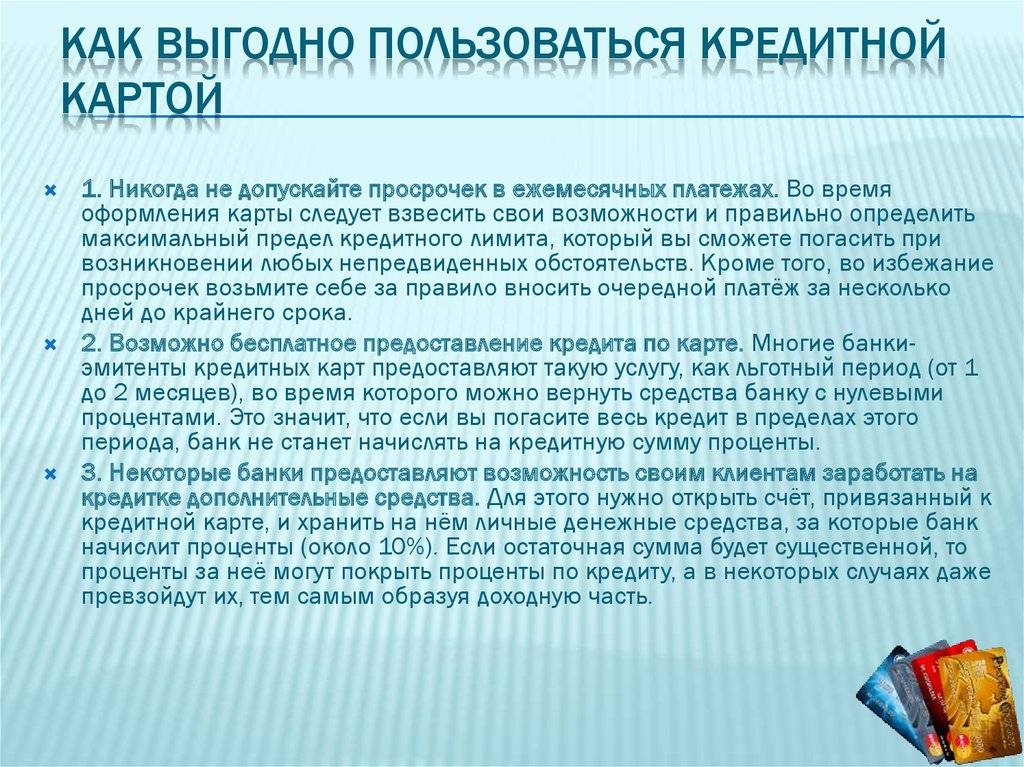

А теперь еще раз заострим ваше внимание на нюансах пользования кредитной картой: